28 Nov La voce di NoRisk – Prospettive per il 2024 tra mercati in crescita e segnali di stabilità

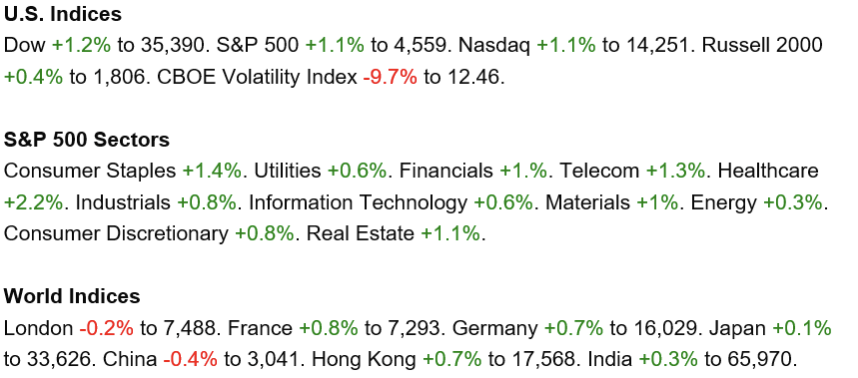

Il mese di Novembre continua a performare positivamente per i mercati azionari come si può vedere dalla tabella che segue.

Si conferma quindi, a pochi giorni dalla chiusura del mese, una stagionalità positiva per le borse che sono state guidate, nelle ultime settimane, dalla convinzione granitica che i tassi alti abbiano raggiunto il picco e che nel 2024 si inizieranno a vedere tagli dei tassi ufficiali.

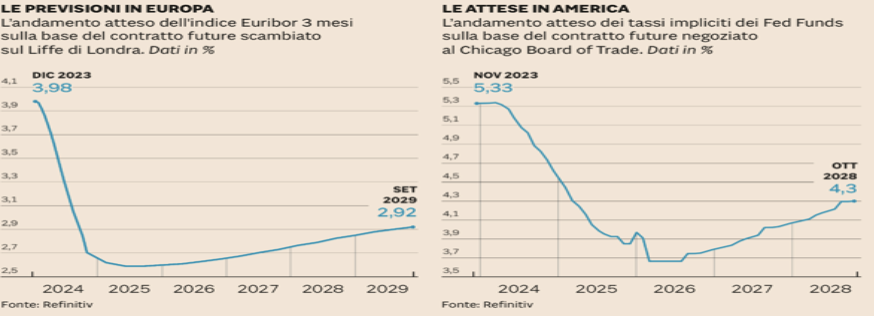

Come si vede dai grafici, tra 2024 e 2025, l’Euribor in Europa e i Fed Funds negli Stati Uniti sono attesi in netto calo.

Questo fatto è naturalmente positivo per:

- Le azioni (si scontano flussi di cassa futuri a tassi più bassi);

- Le obbligazioni (tassi in discesa significano prezzi più alti dei titoli);

- L’immobiliare (settore che dipende le sue fortune dalla capacità di indebitarsi a tassi contenuti);

- Famiglie ed imprese che hanno dei finanziamenti a tasso variabile.

Più controverso è il discorso tra tassi alti/bassi e il prezzo dell’oro. L’oro è una componente fondamentale nei PF e a seconda della fasi storiche sovra/sottoperforma. Nell’asset allocation di lungo periodo è dimostrato però che una componente d’oro alzi i rendimenti e abbassi la volatilità dei PF.

Come si può vedere, attualmente, siamo ad un livello di massimo relativo importante e, complice un Usd indebolito non sarebbe strano vedere nuovi massimi del “bene rifugio” per eccellenza.

Come abbiamo sottolineato più volte il livello dei tassi e il cambio Eur/Usd sono due variabili fondamentali per capire umori e tendenze sul mercato.

Considerato che le commodities sono tutte quotate in dollari, che il debito più grande al mondo per emissioni è quello americano, risulta evidente come un dollaro debole aiuti investitori esteri (europei, cinesi, giapponesi) a comprare asset denominati nella divisa americana.

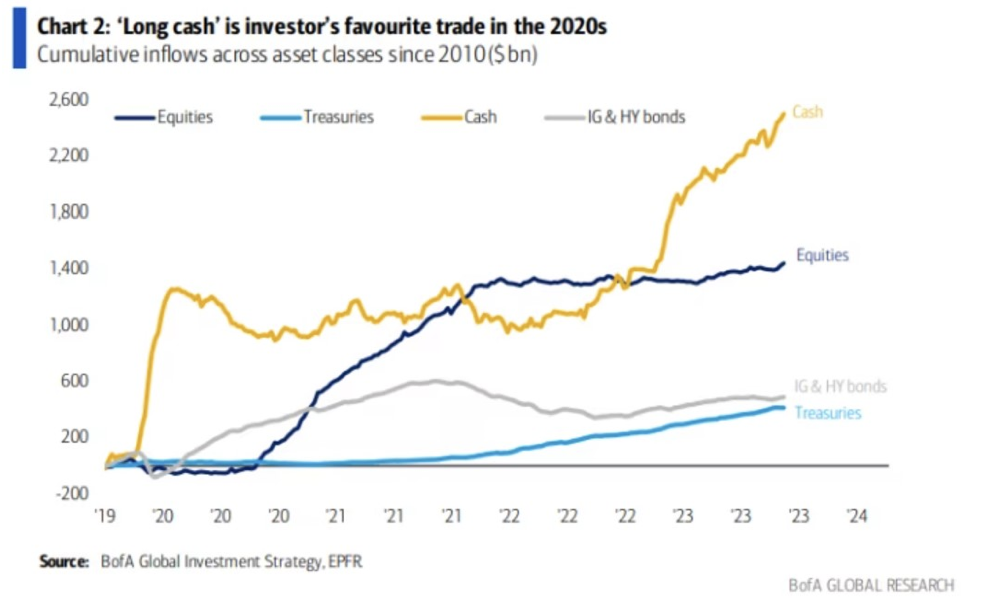

Guardando sempre al mercato americano come sono posizionati i vari attori presenti sui mercati finanziari?

Pare confermata la preferenza per il cash. Ricordiamoci che il cash negli Stati Uniti viene remunerato al tasso tra il 5,25% e il 5,50%. Tassi così elevati e privi di rischio sono ovviamente di assoluto interesse per una platea variegata di operatori finanziari.

Chiaramente le foto sull’asset allocation preferita non disegnano il futuro, ma evidenziano il presente.

Oggi sappiamo che i tassi a breve sono il “miglior investimento possibile” ma, se come ci si aspetta, i tassi scenderanno ecco che tutte le altre asset class più rischiose prenderanno di nuovo piede molto rapidamente (in parte sta già avvenendo).

In sostanza il processo d’investimento si può dividere in due parti:

- Asset allocation strategica di lungo termine che deve disegnare la cornice all’interno della quale, ognuno di noi inserisce i pesi % e le asset class ottimali in funzioni degli obiettivi da raggiungere;

- Asset allocation tattica che significa su orizzonti temporali più brevi aumentare o diminuire la quota di taluni componenti del PF.

Appare evidente, come esempio di asset allocation tattica attuale, aumentare la quota di liquidità negli Stati Uniti (ma anche da noi in Europa) vista la buona remunerazione sul breve totalmente priva di rischio.

Considerato che in questa fase sono tutti euforici e convinti (a volte anche troppo) sulla discesa dei tassi l’eccesso di liquidità remunerata potrà essere utilizzata al prossimo storno di borsa e/o delle obbligazioni a più lungo termine.

Ricordiamoci che i mercati si muovono sempre in anticipo e già oggi si stanno posizionando su azioni e bond a medio/lungo termine; se i tassi non dovessero scendere o scendere meno delle attese una correzione sarà inevitabile.

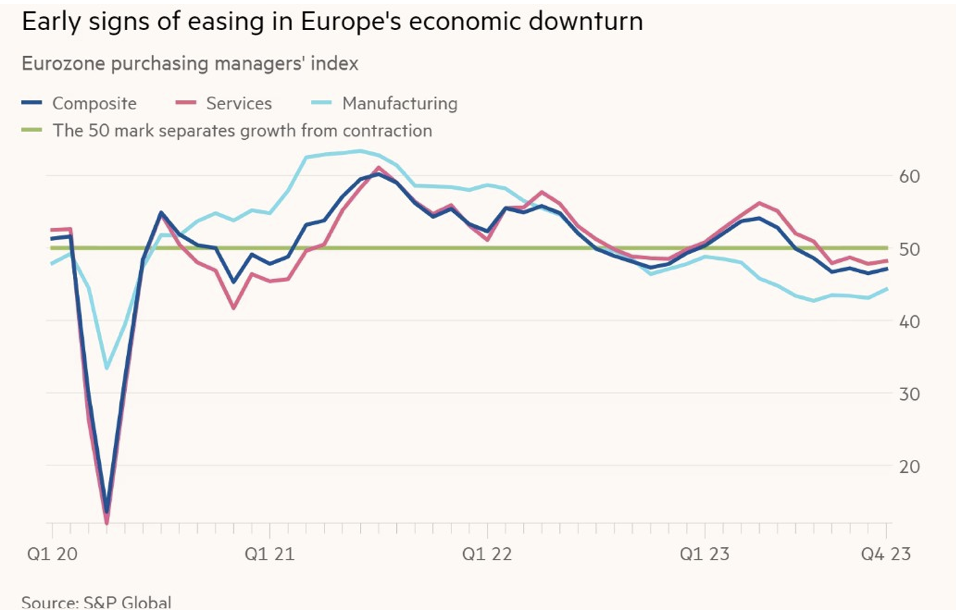

Vi allego infine un altro dato in lieve rialzo rispetto all’ultimo mese, gli indici PMI europei (il livello di 50 separa crescita da recessione). Pare che anche in Europa, il rallentamento economico sia alle spalle e inizi a vedersi un maggior ottimismo da parte delle imprese.

Tassi più bassi e bollette energetiche sotto controllo uniti (ancora) ad una piena occupazione disegnano un quadro cautamente positivo per il 2024.

Di recessione dura per ora non se ne parla proprio e questo fa capire, come la “scienza” delle previsioni di economisti ed analisti vari sia da prendere sempre con molta cautela.

$