09 Gen La voce di NoRisk – Prospettive 2024: tra sfide geopolitiche ed elettorali

Ci siamo lasciati alle spalle l’ultimo bimestre 2023 che dai media specializzati è stato definito il periodo “everything rally” e la prima settimana di Gennaio è iniziata, come logico, con qualche presa di beneficio su tutte le asset class (petrolio a parte che è risalito vista la situazione generale geopolitica).

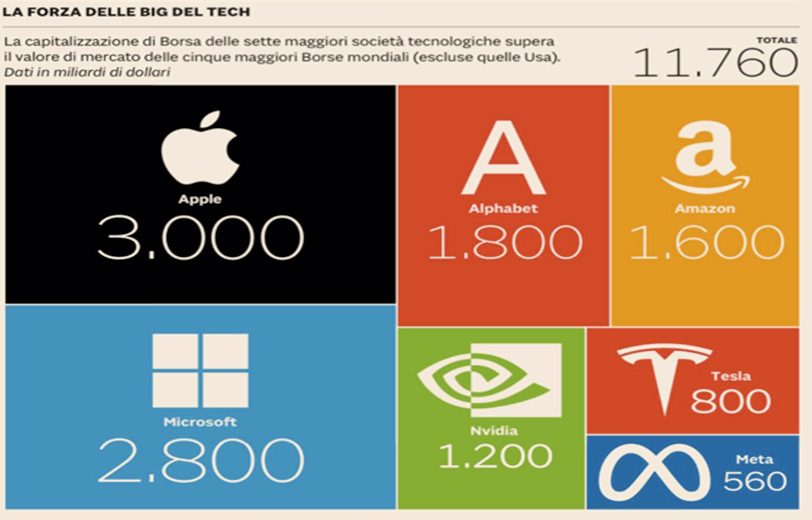

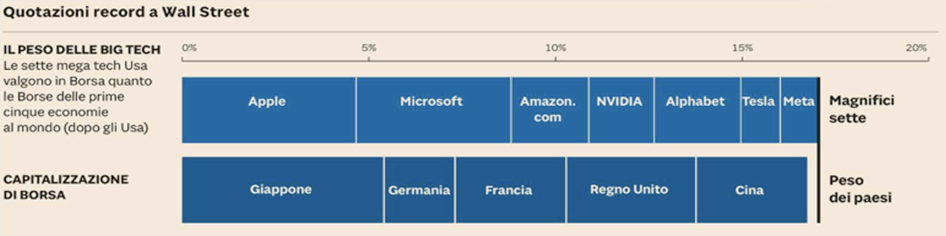

L’anno scorso, la performance sui mercati azionari è stata guidata per i primi 10 mesi senza dubbio da Wall Street e, in particolare, dai “magnifici 7”.

Come si può vedere dall’immagine, questi titoli tra i più conosciuti al mondo alla fine del 2023 avevano raggiunto una capitalizzazione di mercato di quasi 12 triliardi di Usd una cifra che non è neanche facile quantificare e/o comprendere.

Le sette società da sole “valgono” quanto le intere borse di Giappone, Germania, Francia, Regno Unito, Cina.

Per concludere vediamo la valutazione relativa del titolo Apple, ad oggi, il più grande al mondo (anche se tallonato strettamente da Microsoft come market cap).

Come si può vedere dal grafico, la valutazione del titolo Apple prima e dopo il Covid è cambiata radicalmente (a livello di P/E prospettici) e vale la pena ricordare che sia le vendite sia gli utili della società stanno rallentando e sono visti per i prossimi anni in lieve crescita. Il titolo nella prima settimana di Gennaio ha lasciato per strada il 7%.

Considerate le performance dei “magnifici 7” nel 2023 una correzione non dovrebbe stupire nessuno e riporterebbe le azioni a livelli valutativi più consoni.

Il mercato però, almeno nel breve, è guidato dai flussi e non dai fondamentali.

Considerata la mole ingente di denaro parcheggiata (molto ben remunerata) in tutto il mondo nei fondi/ETF monetari il destino del mercato azionario e anche di quello obbligazionario a medio-lungo termine dipenderà dai tassi effettivi che BCE e FED decideranno di “regalarci” per l’anno in corso, ma di questo ne abbiamo già parlato più volte.

Inoltre il peso % molto forte di US in generale e dei titoli menzionati in particolare rende “impossibile” comprando un qualsiasi ETF e/o fondo non comprare indirettamente i titoli più grandi: in sostanza se scendono Apple, Microsoft e gli altri ben difficilmente vedremo nel breve qualche sostituto sottovalutato (es: titoli cinesi, energia pulita, real estate) fare da traino ai mercati.

Oltre alla questione dei tassi un “nuovo rischio” da considerare è quello geopolitico e, aggiungo, elettorale.

Alla “solita” guerra in Ucraina, negli ultimi mesi si è aggiunta una pericolosa escalation in Medio Oriente partita dall’attacco terroristico di Hamas in Israele che ha visto una reazione importante dell’esercito israeliano sul territorio di Gaza e un esodo forzato della popolazione palestinese (non è questo il luogo per dare delle cifre e/o dei giudizi visto che ognuno avrà letto ampiamente e si sarà fatto una propria idea sul conflitto in corso).

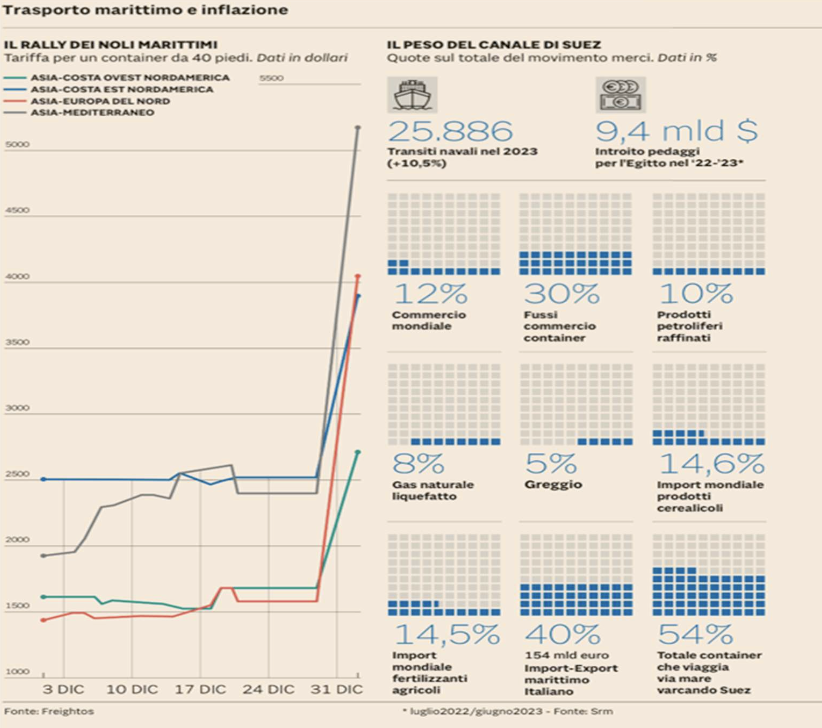

Le tensioni nell’area si stanno propagando con altre zone di guerriglia, attentati e, per quello che ci tocca più da vicino, la crisi nel Mar Rosso con la minaccia degli Houthi alle navi portacontainer che gradualmente stanno abbandonando quella tratta del canale di Suez, non più sicura, per circumnavigare il capo di Buona Speranza in Sudafrica.

Questo significa che i tempi di navigazione aumentano e, qualora la situazione dovesse perdurare, inevitabilmente i costi finali dei prodotti risaliranno rallentando il processo disinflazionistico in corso (è utile avere sempre in PF dei titoli inflation linked).

Come si può vedere i costi dei noli marittimi sono saliti in modo notevole (ricordiamoci che ai tempi del Covid erano esplosi, mentre le tensioni attuali sono ancora gestibili), ma soprattutto le compagnie d’assicurazione chiedono dei premi molto più elevati per assicurare i carichi che navigano nella zona del conflitto.

Se uno considera il costo dei noli+ le coperture+ il margine della compagnia marittima+ quello dello spedizioniere+ accessori vari si intuisce facilmente come la crisi medio orientale sia, a livello economico, da monitorare con la massima attenzione.

Una nota infine sull’anno elettorale: ci sono ben 64 paesi oltre alla UE che cambieranno parlamento e/o presidente e/o governo.

Se escludiamo la Russia dove Putin verrà rieletto come candidato unico, la scelta in US, in UE e in UK (oltre che alla delicata elezione a Taiwan) avrà delle implicazioni sulla vita di tutti i giorni.

In questa fase storica, mi pare di poter dire che le elezioni US siano le più delicate e che allo stato attuale sembrano vedere due candidati molto deboli, non più giovani Biden-Trump e non capaci di gestire una situazione così complessa come quella attuale.

Altre due note di colore: la Corea del Nord ritiene che non sia più necessario “andare d’accordo” con la Corea del Sud e la Cina ritiene che Taiwan sia sempre più destinata ad unirsi con la Cina stessa. Minacce velate, ma non troppo!

Tutto questo caos in un momento dove US e UE sono molto deboli, le nostre “scorte” di armi sono basse (a causa dei conflitti in corso) e le principali aziende del settore hanno ordinativi per anni.

La geopolitica e l’inflazione temo che saranno due temi che ci accompagneranno anche nel 2024. La difesa e gli armamenti pure.