06 Feb La voce di NoRisk – Record USA, incertezze della FED e delusione Porsche

La settimana passata ha visto la conferma di nuovi massimi per le borse americane e degli ottimi dati sul mercato del lavoro sempre in US.

Dopo questi dati si ha la quasi certezza che la FED manterrà i tassi ufficiali nell’intervallo 5,25-5,50% nella riunione di Marzo ed eventuali tagli saranno rinviati più avanti nel tempo. Dei 6 tagli “previsti” dal mercato per il 2024 ce ne saranno probabilmente 3-4 da 0,25% cadauno, nel mentre l’Euro si è indebolito contro il Dollaro e oggi quota sotto 1,0740.

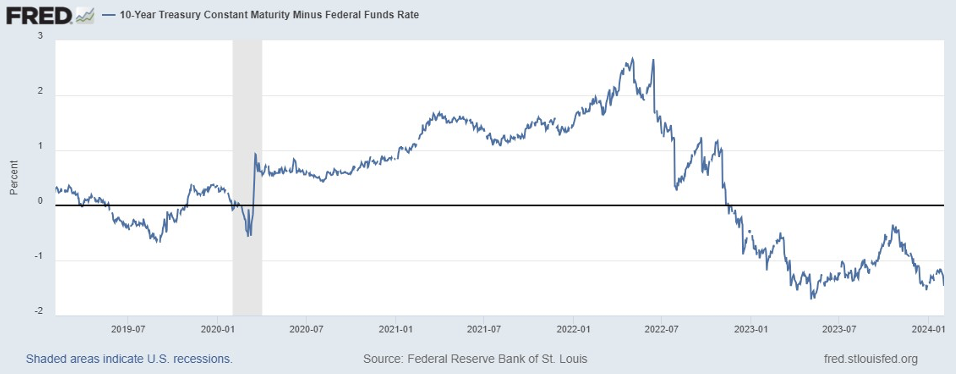

Come si può vedere dal grafico, lo spread di rendimento tra il titolo di stato decennale americano e il tasso a breve (Fed Funds) continua ad essere fortemente negativo, segnale che i tagli dei tassi sono “meno realistici”.

In sostanza in US si ottiene più del 5,25% a stare cash nei prodotti monetari (0-3 mesi) contro un “misero” 4,10% per stare investiti 10 anni.

In tale contesto sarebbe normale attendersi borse più volatili e preferenza per il cash invece come spesso capita, anche se non è intuitivo, le borse sono sui massimi.

Vale la pena ricordare che la settimana scorsa sono usciti i risultati trimestrali di Amazon, Apple, Alphabet (Google), Meta (Facebook), Nvidia, Microsoft.

Senza entrare nei dettagli dei singoli titoli, che sono quasi tutti stati ben comprati dopo le trimestrali, balzano all’occhio i risultati complessivi:

- Vendite IV trim. ‘23 vs IV trim. ‘22 Usd 487 mld contro 435 mld;

- Utili IV trim ‘23 vs IV trim ‘22 Usd 102 mld contro 65 mld.

Non sembrano proprio dati di società che vadano male o di un’economia in recessione.

Un titolo sotto i riflettori: Porsche

Il settore automotive ha diverse società quotate che coprono la parte mass market, quella premium e quella del lusso.

Nel mass market ci sono titoli quali Stellantis, Volkswagen ad esempio (anche se, per precisione occorre dire che hanno all’interno essendo delle “holding” brand premium).

Nel settore premium ci sono società quali BMW e Porsche (oggetto della riflessione odierna).

Nel settore lusso ne abbiamo sostanzialmente una sola, Ferrari, che tratta a multipli che non esistono nel settore automotive.

Porsche fa parte della grande famiglia Volkswagen che possiede diversi brand (VW, Audi, Seat, Cupra, Lamborghini, Ducati…….).

Due anni fa, copiando quanto aveva fatto Marchionne con la Ferrari (che era stata separata mediante spin off da FCA) anche Porsche ha deciso di quotare separatamente il suo brand sperando di ottenere il medesimo successo in borsa di Ferrari.

La società è stata quotata in data 29/9/2022 con un prezzo iniziale di Eur 82,5. Inizialmente nei primi mesi il titolo si era spinto oltre i 120 Eur per poi scendere fino a poche settimane fa intorno ai 73 Eur.

Oggi, dopo un rimbalzo delle ultime sedute, quota esattamente intorno ai valori dell’ IPO del 2022.

Considerato che la società non sta andando male, che i numeri di bilancio sono solidi e che il processo di elettrificazione sta procedendo non si capiscono le ragioni per le quali il titolo debba essere così sotto pressione.

Il grafico che precede indica i P/E forward (quelli prospettici) e si vede chiaramente come rispetto al valore medio di 17 X (la linea arancione) il titolo sul finire del 2023 fosse sceso ad una valutazione prospettica di -1 deviazione standard sotto la media di periodo.

Questo è un modo statistico per dire che il PE attuale si scosta significativamente dai valori medi di PE prospettico.

Detto in altro modo o è stata quotata a dei multipli troppo cari nel 2022 oppure oggi è un titolo interessante in prospettiva nel settore premium automotive. La nostra opinione sulla società è positiva.

Boeing è da tempo sotto i riflettori a causa degli incidenti che ci sono stati su alcuni modelli di aerei.

Il settore è sostanzialmente un duopolio tra la società americana e la società europea Airbus.

L’andamento total return indica chiaramente come Airbus stia beneficiando dei difetti di costruzione e di qualità di Boeing.