28 Mag La voce di NoRisk – Nvidia in ascesa: trimestrale record e possibile sorpasso su Apple e Microsoft

La settimana scorsa è stata caratterizzata dai risultati di Nvidia che da due anni a questa parte rappresenta IL titolo azionario per eccellenza.

Il fatturato del I trimestre è di circa 26 miliardi di dollari in rialzo del 262% rispetto ai 12 mesi precedenti.

Utile netto in aumento del 628%. Aspettative per i trimestri a venire molto incoraggianti e robuste.

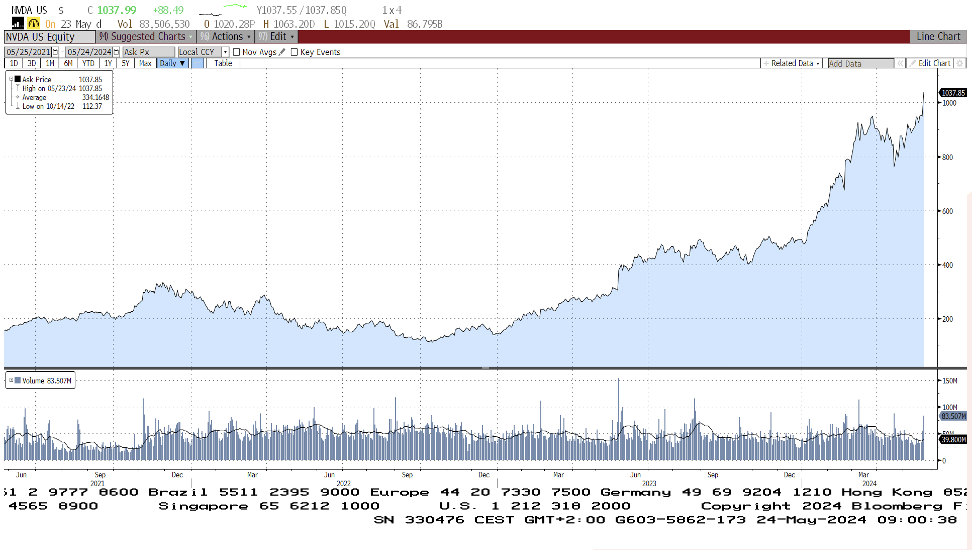

Come si può vedere dal grafico a 3 anni l’azione ha superato i 1000 usd.

Per incoraggiare chi voglia entrare sul titolo è stato previsto uno stock split 1:10 quindi, in futuro, Nvidia “ripartirà” da “solo” 100 usd.

Chiaramente si tratta di un effetto ottico visto che la capitalizzazione di mercato (n. di azioni x il prezzo) non cambierà, ma come già osservato in passato, dopo ogni stock split, in media, i titoli salivano ulteriormente.

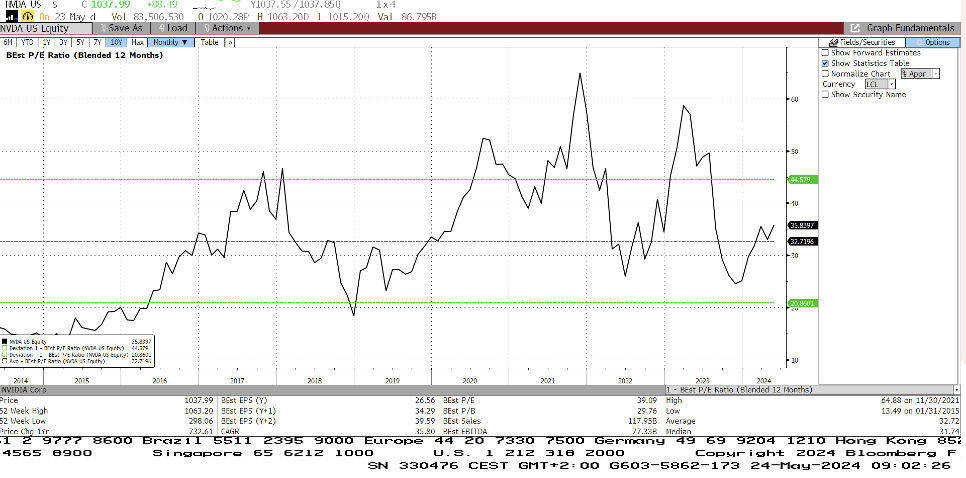

Il grafico che precede è il grafico del P/E forward ovvero il prezzo attuale per gli utili attesi: su questa metrica il titolo tratta circa 36 volte gli utili.

Questo significa che, fino a quando la crescita degli utili è esponenziale, il titolo “non è caro” visto che il denominatore della frazione (utili) cresce più del numeratore (prezzo).

La domanda alla quale nessuno sa rispondere è sempre la stessa: per quanti trimestri una società può crescere a tali ritmi impressionanti? Quanto tempo ci vuole prima che qualche competitor possa avvicinarsi e prendersi fette di mercato?

Oggi, indubbiamente Nvidia viene vista come la società dell’intelligenza artificiale e gode di numeri molto robusti, mentre il resto del settore dei semiconduttori ha un andamento decisamente più contrastato.

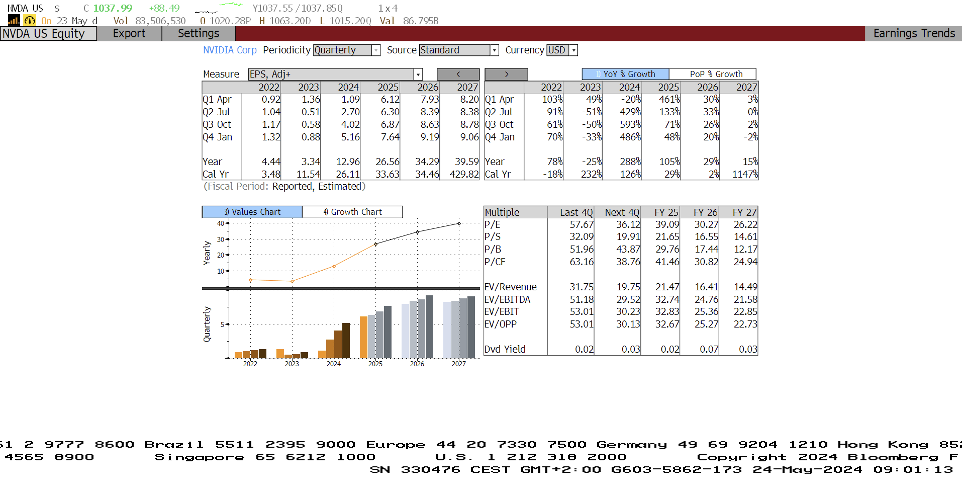

La tabella che precede ci mostra un po’ di numeri della società.

Gli utili per azione nel 2022 erano 4,44 usd e nel 2027 sono attesi a 39,59 usd. Molto difficile sapere se nel 2027 tale cifra sarà davvero raggiunta, ma ci fa capire di cosa stiamo parlando. Un fenomeno epocale.

Probabilmente sarà la società che nel tempo più breve diventerà la n.1 al mondo per capitalizzazione superando Apple e Microsoft sempre se, nel tragitto dei prossimi mesi, non arriverà una correzione generale di mercato.

A livello di dati macroeconomici la settimana passata sono usciti dei dati PMI sia in Europa che negli Stati Uniti che mostrano economie in ripresa e dove, anche la manifattura, più lentamente dei servizi sta dando segni di vita.

In particolare in America continua la forza del mercato del lavoro e dai verbali dell’ultima riunione della Fed sono emerse dichiarazioni da parte di alcuni esponenti che non solo i tassi non debbano essere tagliati, ma che anzi non si esclude che possano salire ancora.

Da parecchi mesi siamo alle prese con comunicazioni verbali della Fed e della Bce poco comprensibili e anche poco utili: limitiamoci ai dati che vediamo da parte degli operatori sui mercati che ipotizzano che i tassi verrano tagliati come abbiamo scritto la scorsa settimana.

Per stare sempre dalla parte della ragione a livello investimenti in PF conviene avere due strumenti sui tassi:

- Un monetario a breve che replichi i tassi ufficiali;

- Uno strumento a tassi variabili.

In questo modo qualsiasi cosa facciano le banche centrali siamo in grado di capitalizzare al massimo i tassi attivi con rischio basso.

Una notizia di rilievo è stata l’approvazione della SEC sul secondo ETF sui cripto asset: dopo il Bitcoin è stata la volta di Ethereum.

Avremo quindi sul principale mercato mondiale sia un ETF su Bitcoin spot che uno su Ethereum. Tali strumenti erano già negoziati in Europa tramite degli ETC (strutture giuridiche diverse), ma il fatto che in US, oggi, siano scambiati su mercati regolamentati significa, a ragione o a torto, che tali strumenti NON possano più essere esclusi dai processi di consulenza finanziaria.

Questo non significa che domani Norisk Scf o altre società consiglieranno l’acquisto in piccole % di tali strumenti, ma che il mondo finanziario non ne può più ignorare l’esistenza se il cliente è favorevole a tale tipologia d’investimento.

Rendiconti costi ed oneri

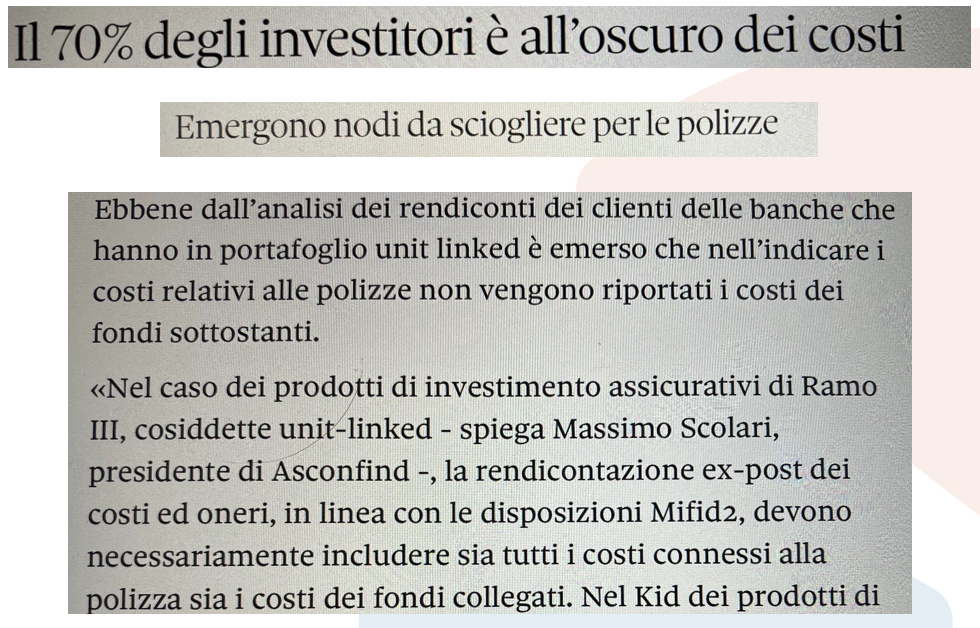

Su Plus 24 del Sole 24 ore di sabato ci sono due pagine d’indagine sulla questione del rendiconto costi ed oneri e di come si stanno comportando gli intermediari.

Se avete la voglia di leggerlo (chi è interessato mi contatti) o se l’avete letto sono emerse tutta una serie di problematiche:

- Ogni intermediario presenta un rendiconto come desidera;

- Sono depositati nell’internet banking del cliente senza alcuna comunicazione ulteriore;

- I costi delle polizze NON sono rappresentati correttamente;

- I clienti NON leggono o non conoscono questo report.

Questa è un’estrema sintesi di cosa emerge: clienti non consapevoli, ignari dei loro diritti, dei costi che pagano per gli investimenti e del loro effettivo rendimento.

Noi non possiamo fare altro che cercare di comunicare in maniera trasparente e di diffondere concetti base di consapevolezza finanziaria in modo da permettere a tutti di decidere con cognizione di causa.