10 Set La voce di NORISK SCF – Effetto settembre, bond e sfide per l’industria automobilistica

Come era presumibile dopo un Agosto che aveva aperto in forte correzione e chiuso con un recupero quasi totale, Settembre ha riproposto nuova volatilità e dubbi sul trend rialzista che dura da molti mesi.

Sappiamo che statisticamente l’indice S&P 500 a Settembre:

- Dal 1928 ha registrato un calo medio dell’1%;

- Negli ultimi 25 anni la performance media è migliorata attestandosi a -0,4%.

La prima settimana l’indice S&P 500 ha chiuso a -4,3% confermando, almeno per ora, la statistica storica.

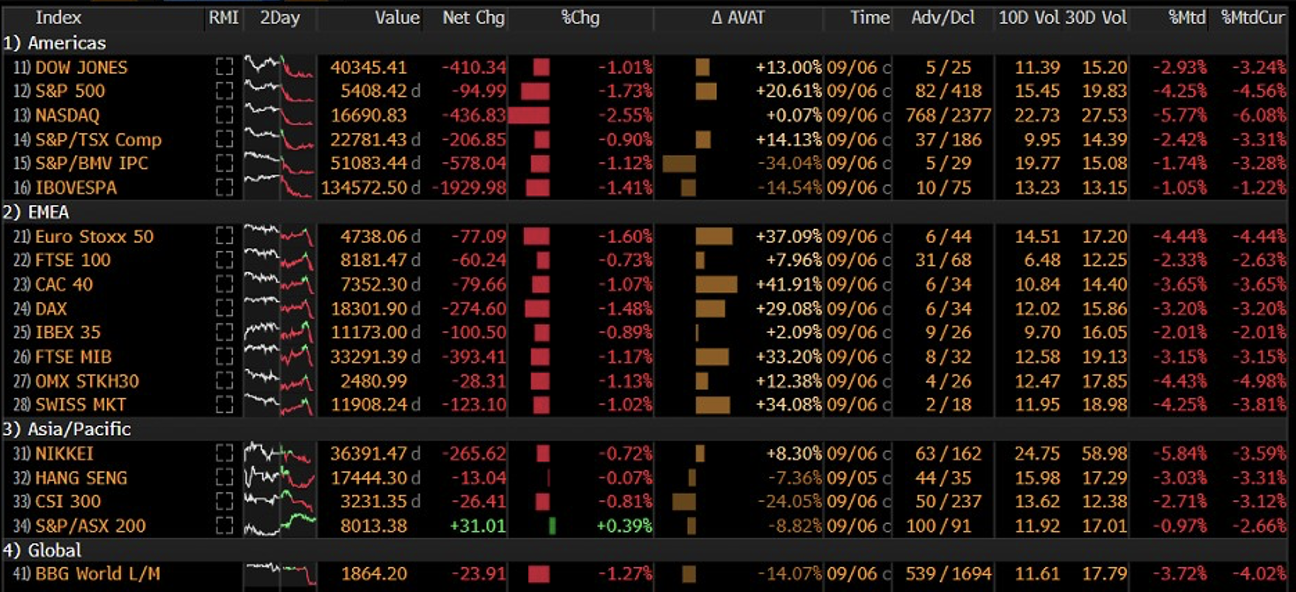

Il calo sin qui è stato generalizzato a livello dei mercati azionari come si vede dalla tabella che segue.

Gli indici peggiori sono stati il Nasdaq e ancora una volta il Nikkei giapponese, ma nessuna borsa ha chiuso positivamente.

Qui di seguito lo spaccato dei settori dello S&P 500.

Non ci deve stupire che la tecnologia con un -7,1% sia il settore peggiore visto che è quello salito maggiormente negli ultimi 2 anni.

Lascia invece un po’ più perplessi il forte calo del settore energy che vede il petrolio sia WTI che Brent decisamente sotto pressione.

Come si vede dal grafico il petrolio è ai minimi da 1 anno: rallentamento o recessione in vista?

In questa ultima settimana di turbolenza sui mercati azionari e del petrolio hanno giocato bene il loro ruolo difensivo e di decorrelazione i bond governativi e l’oro (saliti di prezzo i primi e stabile il secondo).

La domanda però inevitabile sui bond è la seguente: con i prezzi così aumentati e i rendimenti così schiacciati verso il basso siamo sicuri che sia un’ asset class così “attraente” ai livelli attuali?

Detto meglio: chi ha comprato bond 12-18 mesi fa benissimo, ma oggi ci sono più rischi o più opportunità?

Partiamo dall’Europa dove i tassi BCE sui depositi sono al 3,75%.

Tabella titoli di stato a 2 anni (rendimenti colonna in azzurro)

La Germania, che è il benchmark UE, a 2 anni rende 2,22% contro 3,75% tasso BCE. L’Italia rende “appena” 2,698%. Il mercato sconta quindi tagli per 1,5% circa da parte della BCE. Di fatto il mercato è “avanti” di 150 punti base. Bella scommessa con rischio delusione qualora la BCE non tagliasse di quell’entità.

Se facciamo un viaggio dall’altra parte dell’oceano negli Stati Uniti siamo più o meno nella stessa situazione: i tassi FED sono 5,25%-5,50%. Il titolo di stato a 2 anni US rende circa il 3,7%. Anche qui come in Europa il mercato sconta tagli da 1,5% circa. Domanda analoga: siamo sicuri che la FED taglierà così tanto?

In sostanza: azioni in fase correttiva, bond che salgono senza correzioni con rendimenti in costante discesa, oro ai massimi, petrolio (e anche rame) in forte calo.

Quello che stiamo osservando è il comportamento tipico di chi intravede una recessione o un forte rallentamento dell’economia.

Concludiamo questa parte con i tassi UE governativi a 10 anni

Se i rendimenti a 2 anni erano “scarsi”, quelli a 10 sono pessimi e sembra di essere tornati indietro a qualche anno fa.

Ha senso comprare Germania a 10 anni per avere il 2,17%? O Francia al 2,87%? Persino l’Italia rende appena il 3,62%. Nulla di reale interesse.

Peggio che mai i bond corporate che hanno rendimenti scarsi e tassazione al 26%.

Ricordiamoci la lezione del 2022: comprare bond a lungo termine con bassi rendimenti (allora ben più bassi di oggi) rischia di vedere perdite in conto capitale e di dover tenere i bond a scadenza.

La sostanza è che oggi, Norisk, segnala un “campanello d’allarme” per gli amanti del bond: il rischio di avere una quota importante di bond in PF inizia ad essere più alto, soprattutto per chi abbia bond a medio-lungo termine.

In ottica di corretto risk management ha senso usare il calo sull’azionario per gradualmente ridurre i bond a medio-lungo e incrementare di qualche punto le azioni.

Va ancora bene il cash che “non ha duration” e che in Euro rende ancora un 3,6% lordo fino a quando la Bce non taglierà ulteriormente.

Il cash remunerato, come ricordiamo da tempo, è utile per :

- Comprare azioni a seguito di cali di media-forte entità;

- Comprare bond di medio-lungo termine quando i tassi salgono.

Il settore auto e le crescenti problematiche

Il settore auto post Covid ha visto nei primi periodi bilanci in forte miglioramento per la vendita di meno vetture a prezzi più alti visto che in quel periodo l’offerta di chip e di prodotto erano insufficienti. Si comprava quello che si trovava a qualunque prezzo e con attese lunghe.

Negli ultimi mesi è apparsa nettamente le tendenza seguente:

- L’elettrico non sfonda senza aiuti di stato ed è in rallentamento dappertutto in UE;

- Si vendono molte meno vetture rispetto all’epoca pre-covid;

- Il diesel è stato abbandonato sia dai costruttori che dai consumatori che temono di acquistare una vettura che non può più circolare;

- Stellantis prima e VW poi stanno certificando una crisi senza precedenti e in Germania VW sta pensando, per la prima volta nella storia, di chiudere dei siti produttivi;

- Volvo ha “gettato la spugna” e ha deciso di rallentare la transizione all’elettrico (casa posseduta dai cinesi e più avanti nel settore EV).

Sul Sole 24 ore di sabato c’è scritta una triste realtà: i costruttori devono vendere un mix prodotto (tra termiche, ibride ed EV) che stia sotto i 116 gr/Km di CO2.

Ebbene, dal 2025, il limite scende del 19% a 94 gr/ km: tale limite è sostanzialmente irraggiungibile per quasi tutti. Espone le case a multe miliardarie se “sforano”.

Le soluzioni:

- “Non vendere” macchine termiche e chiudere le fabbriche;

- Vendere elettriche in misura esponenzialmente maggiore (la gente senza sconti e incentivi non le compra);

- Comprare crediti “green” da società come Tesla che “non inquina”.

La sostanza è che o gli stati pagano la transizione con fondi pubblici o non ci sarà alcuna transizione e in compenso avremo l’industria automotive (e quella dell’acciaio) che non potrà più essere localizzata in Europa e/o vendere qui se non numeri marginali. Diventeranno tutti BMW o Mercedes?

Concludiamo con tre grafici: STM (chip per auto) vs SEMICONDUTTORI

Grafico performance costruttori generalisti

Grafico costruttori premium