17 Set La voce di NORISK SCF – Mercati azionari, tassi in calo e rotazione settoriale

Il mese di Settembre sembra, almeno per ora, replicare l’andamento di Agosto: calo nella prima settimana sull’azionario per poi rimbalzare nell’ottava successiva.

In sostanza, sin qui, è un gioco a somma zero e da un paio di mesi gli indici sono piatti: non deve sfuggire tuttavia che è in corso una grande rotazione settoriale con utility e real estate che ne stanno beneficiando visto che sono dei “simil bond”. Continua infine la performance favorevole di bond ed oro.

La settimana scorsa la BCE ha tagliato per la seconda volta di quest’anno portando i tassi sui depositi al 3,5% (dove sostanzialmente si colloca il parametro Euribor a 3 mesi utilizzato per i mutui a tasso variabile).

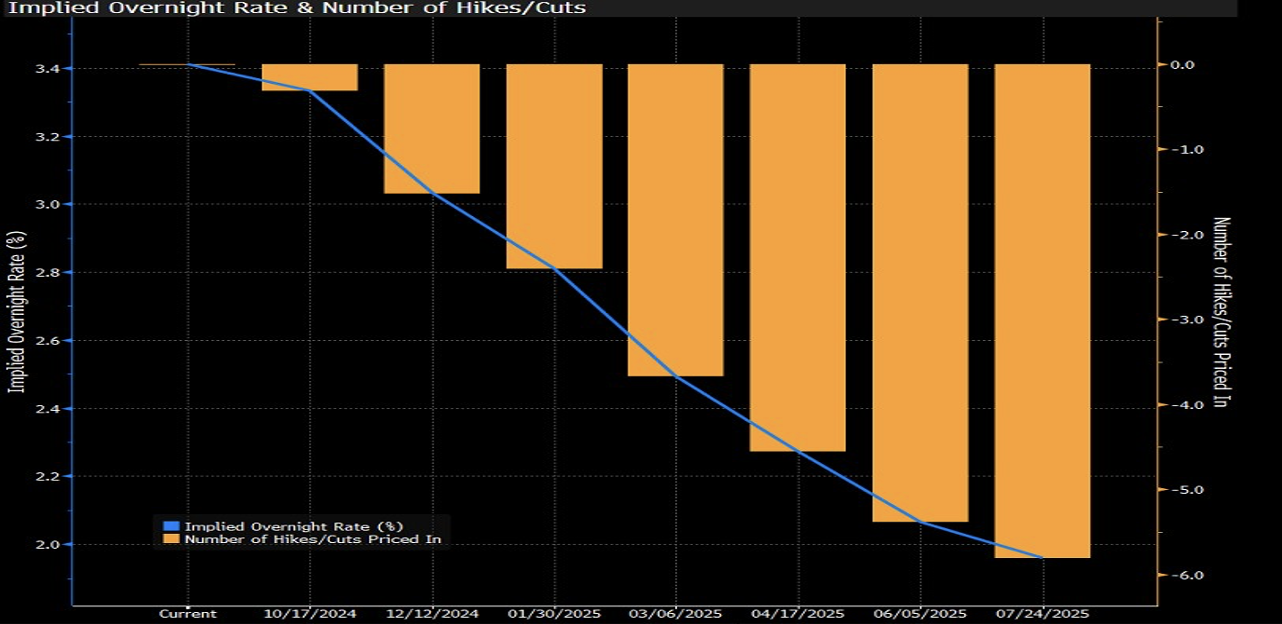

Cosa farà la BCE nei prossimi mesi? La tabella che segue indica i tassi che i trader “scontano” nel futuro prossimo: ci si aspetta di arrivare al 2% circa a Luglio del 2025 (dal 3,5% attuale).

Questo mercoledì attendiamo la FED che si pronunci sui tassi US: attesi 0,25% in meno, ma non ci sarebbe da stupirsi di una mossa più aggressiva da 0,5%.

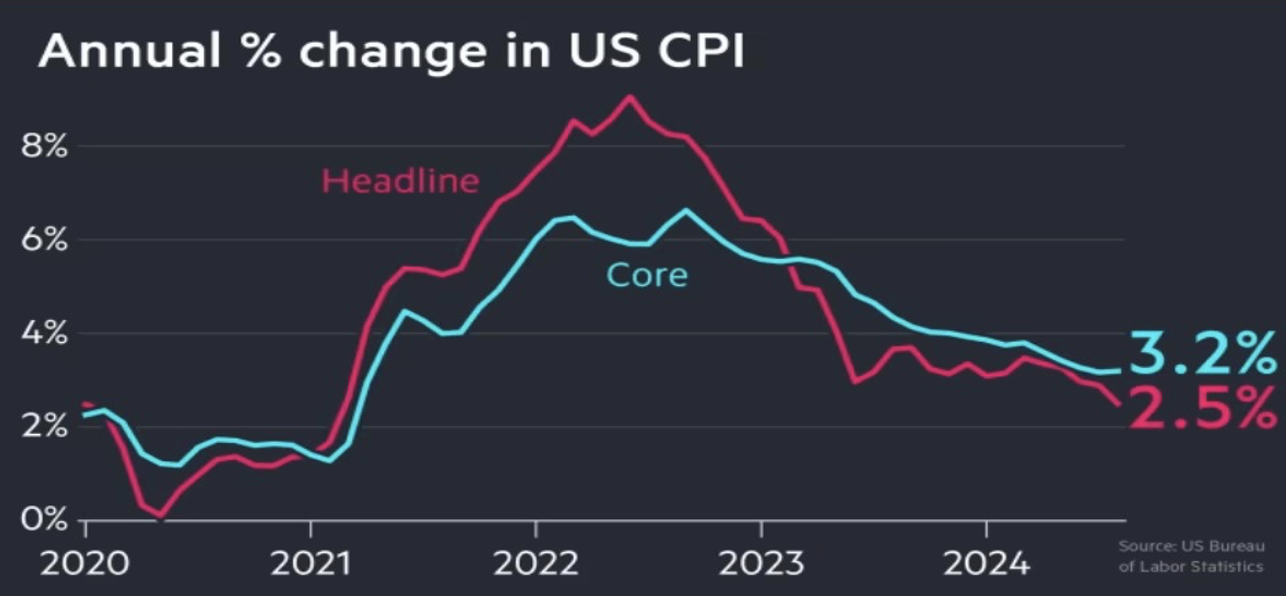

La velocità di crescita dell’inflazione è in rallentamento, il mercato del lavoro ha dato segni di raffreddamento e le aspettative sulla crescita sono moderate.

Perché non tagliare dello 0,5% anche considerato che ad Ottobre viste le elezioni US ai primi di Novembre non si potrà far nulla?

La settimana scorsa abbiamo assistito al primo dibattito tra Harris e Trump e i sondaggi, per quello che valgano, hanno visto, la Harris essere più convincente.

Sappiamo anche come i sondaggi servano a poco in un sistema complesso come quello americano che non è un sistema proporzionale, ma di fatto un sistema “dei grandi elettori” dove conta conquistare lo stato singolo e non prendere a livello nazionale tanti voti.

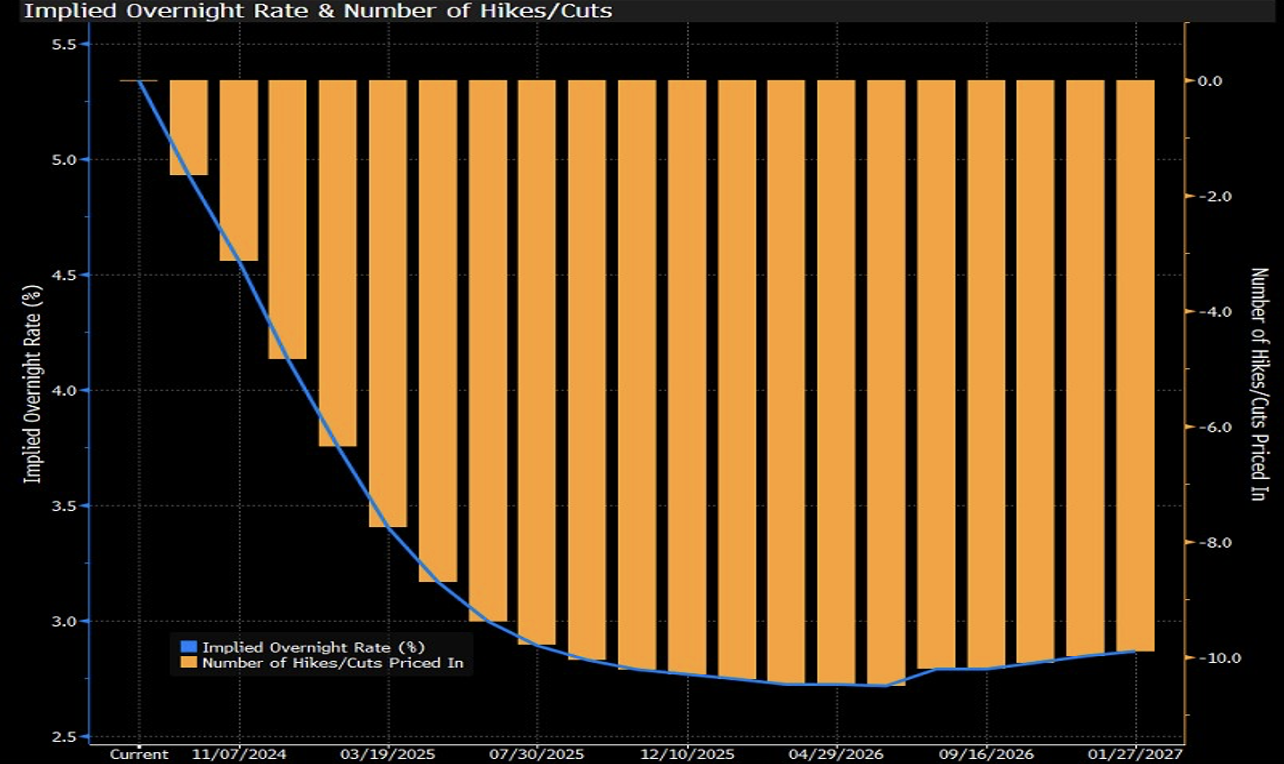

In US, come scrivevamo le scorse settimane, i bond incorporano aspettative di taglio dei tassi elevate, molto elevate.

Saremmo prudenti, molto prudenti nel comprare treasury a questi livelli di rendimento (ma discorso analogo vale per i bond UE).

Il grafico che precede indica la direzione “attesa” sui tassi nei prossimi mesi: sono visti al 3% circa per Luglio 2025 dal livello corrente di 5,25-5,5%.

Ricapitolando: in Europa ci si attende un taglio da 1,5% nei prossimi 12 mesi, in US 2,5%. Realtà o fantascienza?

Nostra opinione è che il mercato stia scontando tagli che non avverranno in questa grandezza salvo una recessione dura che oggi non è visibile.

Se abbiamo ragione attenzione ai bond: è ora di prendere parzialmente profitto su quelli con le scadenze più lunghe.

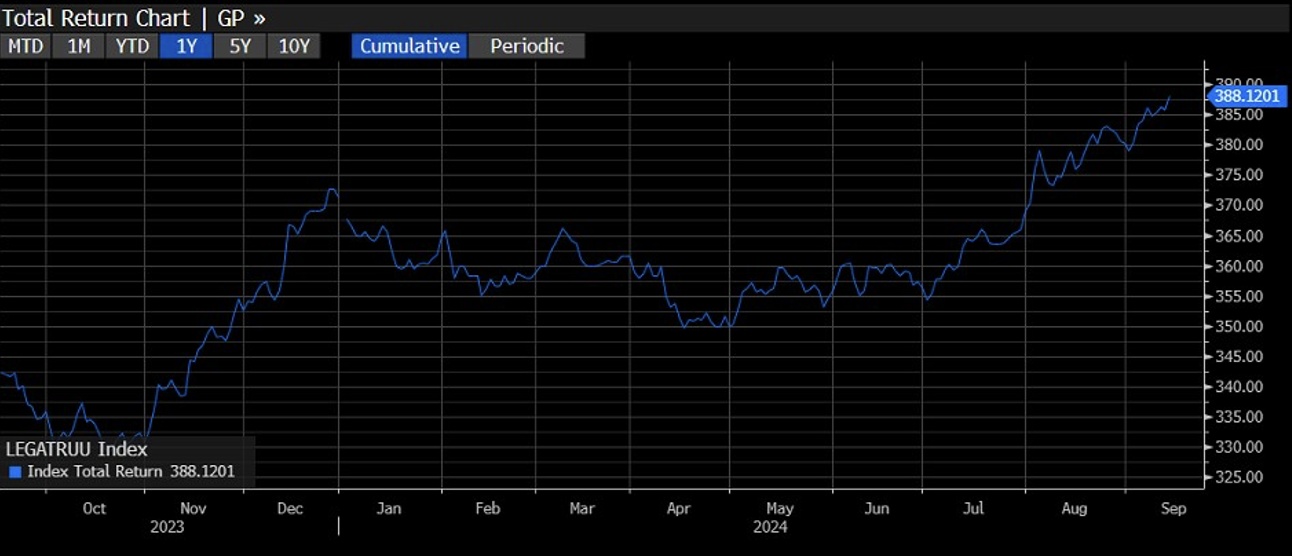

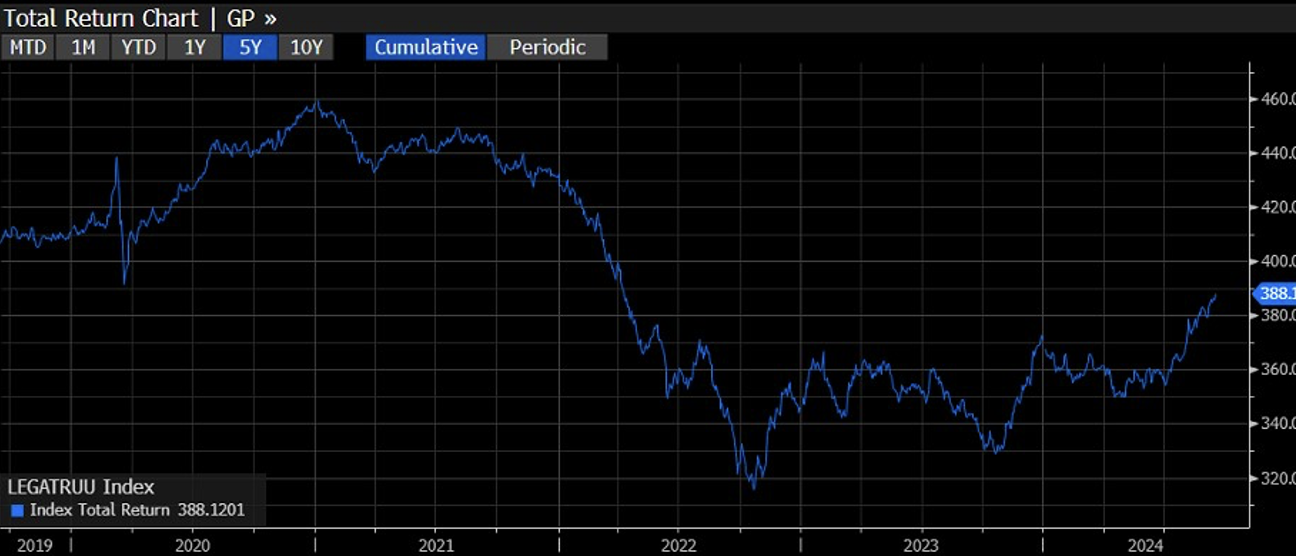

Nella pagina che segue due grafici total return a 5 anni e ad 1 anno dell’indice obbligazionario globale espresso in dollari.

Global bond a 1 anno

Global bond a 5 anni

Il grafico total return di medio periodo (5 anni) indica chiaramente come i bond non abbiano ancora recuperato quanto perso dal 2020 in avanti.

Un percorso di pianificazione finanziaria corretto deve indicare ad ogni cliente i rischi associati ad ogni investimento: pensare che i bond siano sempre sicuri è un errore importante e la lezione del 2022 deve essere di monito per chi confonda la nozione di sicurezza con quella di rischio.

Un cenno infine alla possibile scalata di Unicredit in Germania dopo il primo acquisto di azioni Commerzbank per una soglia totale inferiore al 10%.

Grafico total return a 2 anni CBK-UCG

Le banche italiane negli ultimi 2-3 anni si sono distinte per bilanci, utili e performance robuste in borsa.

Le banche tedesche sono a “sconto” (parametro P/Book value inferiore ad 1) rispetto a quelle italiane e negli anni hanno sottoperformato nettamente.

Unicredit controlla già Hypovereinsbank e un’ulteriore aggregazione aumenterebbe il valore di Unicredit stessa visto che Commerzbank tratta a multipli molto contenuti.

Di una banca, o più, continentale grandi ce ne sarebbe un gran bisogno se davvero si vuole competere a livello globale con US ed Asia.