28 Nov Azionari Asia-Pacifico: l’analisi di NoRisk

Qual è il focus di investimento?

Si tratta di una specializzazione che consente di investire nei principali Paesi Emergenti (Cina, India, Taiwan e Corea del Sud) come pure in alcuni paesi sviluppati (Australia, Singapore e anche Hong Kong).

Com’è andato questo mercato?

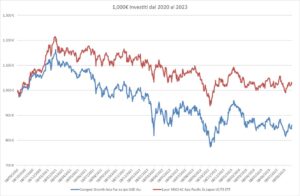

Negli ultimi 3 anni i listini azionari dell’Asia Pacifico, escludendo il Giappone, hanno fornito scarse soddisfazioni agli investitori visto che il mercato è cresciuto del 2,9% rispetto ad un sonoro +45% dell’MSCI World.

Le relazioni commerciali tra questi Paesi sono molto intense e quindi ha senso considerare questi mercati come un unicum anche se la dinamica borsistica è apparsa molto eterogenea: positivi i paesi sviluppati insieme a India e Indonesia, molto negativa la Cina.

Quali fondi?

I gestori disponevano di diverse leve da manovrare per creare valore attraverso le scelte attive come, per esempio, limitare l’esposizione al gigante asiatico.

L’analisi ha interessato 76 fondi e 41 di questi (54%) hanno registrato rialzi maggiori dell’ETF comparabile, che diventano 42 (55%) se consideriamo la performance corretta per il rischio (RAP).

L’andamento degli azionari Asia-Pacifico

La metodologia completa consente di verificare per l’intero periodo la persistenza dei rendimenti differenziali rispetto al “clone” e quindi la capacità del gestore di creare valore con continuità e non in forma episodica. E il numero dei promossi crolla a soli 17 fondi (22,4% del totale).

È importante segnalare come i due fondi migliori perseguono strategie di investimento differenti rispetto alla categoria di appartenenza e quindi dell’ETF scelto come termine di paragone. Lo strumento gestito da Eastspring presenta come benchmark un indice a bassa volatilità, mentre quello di Axa investe nelle società a contenuta capitalizzazione dell’area.

Un aspetto unisce i fondi risultati tra i migliori: sono quelli che nella fase più critica sono riusciti a contenere le perdite come mostra il valore del drawdown. E invece, specularmente, i peggiori della categoria hanno subito penalizzazioni molto più ampie.

Nell’analisi abbiamo rinvenuto un solo fondo gestito da case italiane, Fonditalia (Fideuram), risultato peraltro promosso dal nostro sistema di rating.

Il fondo dimensionalmente più importante è quello gestito da FSSA, con quasi 6 mld€ di masse, peraltro apparso tra i migliori. La casa di investimento ha base ad Hong Kong e potrebbe essere difficile sottoscriverlo per un risparmiatore privato italiano.

Si nota con curiosità come i fondi di Aberdeen, gestore con blasone per i Paesi Emergenti, risultino tra i prodotti “bocciati” dalla nostra metodologia.

Le spese correnti medie sono risultate pari all’1,63%, rispetto allo 0,6% dell’ETF di Lyxor (Amundi). Segnaliamo che vi sono “cloni” più convenienti come quello di L&G (0,1%) e di Vanguard (0,15%) non utilizzati nell’analisi per avere una storia non sufficientemente lunga.

Vi è anche una nutrita pattuglia di fondi che addebitano commissioni superiori al 2% come quello di Aberdeen, Axa, BNY Mellon, Fidelity e NinetyOne.

L’analisi dei fondi azionari Asia-Pacifico

| Categoria: | Azionari Pacifico Ex Japan |

| Tipologia di investitore: | Retail |

| Investimento minimo: | <= 10 mila euro |

| Storia del fondo: | Almeno 3 anni |

| Totale fondi analizzati: | 76 |

| Performance maggiori dell’ETF: | 41 (53,9%) |

| Performance minori dell’ETF: | 35 (46,1%) |

I MIGLIORI

| Dopo 3 anni 1000 euro sono diventati | ||||||||||

| ISIN | Nome | Effettivi | Rendimento corretto per il rischio | SORTINO (2) | DOWNSIDE RISK (3 | DRAWDOWN (4) | CAPTURE RATIO (5 | R2 (6) | SPESE CORRENTI ANNUE | PATRIMONIO (mln€) |

| LU1522347837 | Eastspring Inv Asian Low Vol Eq A | 1.178 | 1.383 | 0,48 | 6,9% | -8,6% | 0,26 | 0,46 | 1,25% | 0,54 |

| IE0031069499 | AXA IMAllCntryAPExJpnSmCpEq QI B€ Acc | 1.316 | 1.364 | 1,36 | 12,0% | -13,2% | 0,45 | 0,48 | 1,82% | 31,27 |

| IE00BYXW3453 | FSSA Asia Focus VI EUR Acc | 1.175 | 1.245 | 0,85 | 8,5% | -7,3% | 0,48 | 0,69 | 0,96% | 15,53 |

| IE00BFY85M14 | Stewart Inv APAC Ldrs Sstby VI EUR Acc | 1.173 | 1.228 | 0,85 | 9,3% | -14,6% | 0,43 | 0,49 | 0,88% | 289,99 |

| LU1670618187 | M&G (Lux) Asian A EUR Acc | 1.218 | 1.209 | 1,49 | 11,8% | -13,0% | 0,76 | 0,81 | 1,75% | 34,07 |

GLI ETF

| Dopo 3 anni 1000 euro sono diventati | ||||||||||

| ISIN | Nome | Effettivi | Rendimento corretto per il rischio | SORTINO (2) | DOWNSIDE RISK (3 | DRAWDOWN (4) | CAPTURE RATIO (5 | R2 (6) | SPESE CORRENTI ANNUE | PATRIMONIO (mln€) |

| LU1900068328 | Lyxor MSCI AC Asia Pacific Ex Japan UCITS ETF | 1.029 | 1.006 | 12,4% | -21,9% | 1,00 | 1,00 | 0,60% | 381,36 | |

I PEGGIORI

| Dopo 3 anni 1000 euro sono diventati | ||||||||||

| ISIN | Nome | Effettivi | Rendimento corretto per il rischio | SORTINO (2) | DOWNSIDE RISK (3 | DRAWDOWN (4) | CAPTURE RATIO (5 | R2 (6) | SPESE CORRENTI ANNUE | PATRIMONIO (mln€) |

| IE00BYXW3T07 | FSSA Asia Pac All Cap VI EUR Acc | 944 | 923 | -0,45 | 14,6% | -27,4% | 0,96 | 0,75 | 1,25% | 1,48 |

| LU0100937670 | UniAsiaPacific A | 916 | 898 | -0,65 | 14,9% | -29,1% | 1,07 | 0,86 | 1,51% | 364,13 |

| LU0011890851 | Janus Henderson Hrzn Asian Growth A2 USD | 901 | 884 | -0,65 | 15,1% | -30,8% | 1,03 | 0,73 | 1,97% | 10,52 |

| LU1864951790 | Threadneedle (Lux) Asia Equities 1U USD | 889 | 876 | -0,51 | 14,3% | -29,3% | 1,02 | 0,74 | 1,70% | 58,14 |

| IE00B16C1G93 | Comgest Growth Asia Pac ex Jpn USD Acc | 862 | 857 | -0,82 | 16,2% | -32,3% | 1,07 | 0,67 | 1,67% | 20,93 |

Come interpretare i numeri?

Il confronto tra fondi ed ETF non è mai sul valore assoluto ma relativo rispetto al mercato di riferimento considerando debitamente il livello di rischio di ciascun strumento.

Può essere preferibile un fondo che ha reso il 4% all’anno con una volatilità del 6%, piuttosto che uno che ha ottenuto +5% ma con oscillazioni medie del 10%.

I rendimenti si pagano, oltre che con le commissioni, con il livello di rischio a cui ci si espone.

Nei calcoli sono stati considerati i dividendi netti (tassati quindi) e i costi dei reinvestimenti. Per quanto concerne i fondi non abbiamo tenuto conto delle commissioni di entrata/uscita e quelle di performance frequentemente applicati dagli intermediari.

I campi della tabella

- Si tratta del guadagno effettivo ottenuto investendo 1000 euro all’inizio del triennio.

- Il calcolo tiene conto della performane risk adjusted (RAP) che confronta il rendimento del fondo rispetto al tasso di interesse privo di rischio, rettificato per la volatilità (erraticità) registrata dallo strumento rispetto all’investimento in ETF. Se il RAP misurato per un fondo è inferiore all’ETF, lo strumento dovrebbe essere evitato.

- L’indice di Sortino relative confronta i rendimenti corretti per il rischio del fondo rispetto a quelli dell’ETF verificando la persistenza dei risultati ottenuti nel tempo. E’ importante che la capacità del gestore venga misurata in modo continuativo e i guadagni differenziali non devono essere episodici.

- Si concentra sulla erraticità dei rendimenti solamente nelle fasi negative ovvero quando determina disagi negli investitori.

- L’indicatore misura la perdita massima di un fondo rispetto all’apice raggiunto negli ultimi 3 anni.

- Misura le performance relative del fondo rispetto al benchmark nelle fasi di discesa del mercato. Se il numero è vicino a 100% comporta che il fondo perde mediamente come l’ETF, se inferiore di meno, se maggiore di più. E’ importante tenere conto della sua reattività anche nelle fasi positive.

- L’indicatore misura il legame (correlazione) tra i rendimenti osservati del fondo e la strategia in ETF: più il valore è elevato più il fondo sarà simile all’ETF evidenziando quindi una gestione poco attiva.

BNY Mellon, performances a fasi alterne (IE0003795394)

L’analisi delle performance di BNY Mellon Asian Opportunities ha evidenziato come negli ultimi 3 anni 1000 euro investiti nel fondo siano diventati 952 euro, rispetto a 1028 euro ottenuti dall’ETF. Il livello di rischio è apparso superiore a quello di mercato soprattutto nelle fasi più critiche quando arrivò a perdere il 28%, rispetto a 21,9% registrato dal “clone”.

Nel triennio precedente le performance alla fine del periodo risultarono migliori ma, anche in tale periodo, il grafico mostra come gli esiti furono davvero altalenanti. Il gestore non risulta promosso e la mancanza di persistenza nei risultati deve costituire un campanello di allarme per gli investitori.

Prima bene

Poi male

Threadneedle, la fatica di essere attivi (LU1864951790)

Threadneedle Asia Equities è riuscito a perdere denaro in un mercato che ha ottenuto un rendimento positivo. Le performance corrette per il rischio (RAP) hanno mostrato che 1000 euro investiti ad inizio periodo sono diventati 876 euro, rispetto ai 1006 euro registrati dall’ETF.

Abbiamo notato una rischiosità nettamente superiore a quella di mercato soprattutto a partire dallo scorso anno come pure il fatto che il gestore ha replicato il mercato nel biennio 2020-21.

I numeri mostrano come nelle fasi positive di mercato abbia guadagnato meno del “clone” e in quelle negative sottoperformare. Ci sono tutti gli elementi per preferire l’ETF piuttosto che un fondo che addebita 1,7% all’anno.

Comgest, quando il rischio non paga sempre (IE00B16C1G93)

Comgest Growth Asia Pac ex Japan si è contraddistinto per il livello di rischio assunto che, peraltro, non ha portato frutti se non il calo dei valori investiti. La perdita massima di periodo è stata pari al 32%, mentre l’ETF il 21,9% da collegare anche ad un rendimento di periodo davvero negativo (-13,8%).

Anche in questo caso è emersa la capacità di essere prudente nelle fasi positive di mercato e “sbarazzino” in quelle di “bear market”. Nel triennio precedente aveva invece ottenuto dei risultati in linea con quelli dell’ETF, in ogni caso senza emergere nelle scelte gestionali. Le commissioni sono in linea con quelle del settore (1,67%) ma, in ogni caso, eccessive.

Stewart, se la gestione attiva funziona (IE00BF18T777)

Negli ultimi 3 anni Stewart Investors Asia Pacific Sustainability ha registrato una performance di rilievo (+23%) rispetto all’ETF (+2,9%). L’analisi del grafico mostra come il fondo abbia vissuto anche periodi non brillanti ma, sostanzialmente, il gestore è emerso nel muoversi con una contenuta correlazione e quindi perseguendo scelte attive ben definite. Il livello di rischio è risultato decisamente inferiore all’ETF e la perdita massima registrata è stata prossima al 14% (-21,9% il replicante). Il fondo appartiene ad una casa di investimenti poco conosciuta in Italia e quindi potrebbe essere difficile per i risparmiatori sottoscriverlo.