12 Nov La voce di NORISK SCF – Trump, Federal Reserve System e incertezza globale

Il focus di oggi non può che essere sugli Stati Uniti con le elezioni e con l’ultimo meeting della Fed.

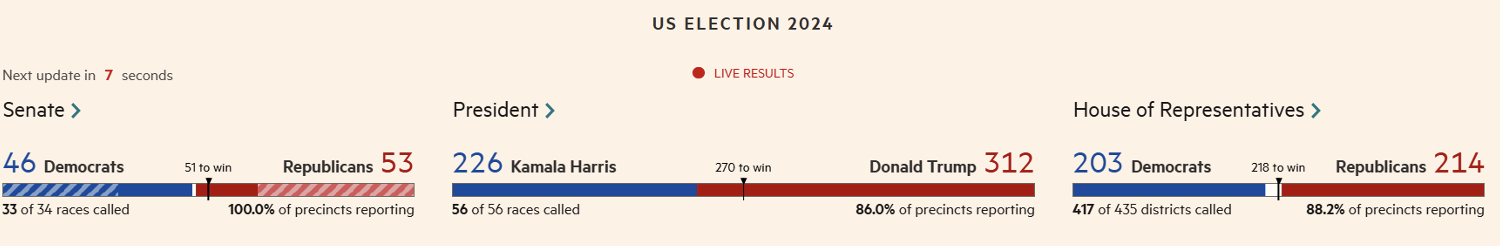

Iniziamo dalle elezioni con il netto successo di Trump e la forte probabilità di ottenere la maggioranza nelle due camere.

Come potete vedere il Senato è già stato assegnato, mentre nell’altro ramo la maggioranza è 218 e i Repubblicani sono a 214. Pare quasi certo che il nuovo presidente controllerà tutto per i prossimi 2 anni fino alle elezioni di metà mandato.

Appare inutile e superfluo ogni commento, ma è chiaro come, ancora una volta, sondaggisti, giornalisti ed analisti politici non abbiano capito molto di quale fosse il reale orientamento della gente. La sinistra, non da oggi, ha perso il contatto con la sua base elettorale che in Europa come in US sta votando altri partiti.

La povertà relativa di quella che una volta era considerata la classe media, la non gestione dell’immigrazione e l’impennata inflazionistica degli ultimi anni sono state fatali a Biden-Harris come, probabilmente, a Scholz in Germania.

Vale la pena ricordare che in Europa, i Tedeschi e i Francesi non abbiano più una maggioranza stabile e che, dei grandi stati, solo Italia e Spagna siano al momento con governi in carica.

Senza Francia e Germania la commissione UE è di fatto ferma, mentre US con Trump in poche settimane mostrerà le sue politiche aggressive.

Chi invece ha avuto ragione prima delle elezioni è stato il mercato che si era posizionato con chiarezza sul Trump trade:

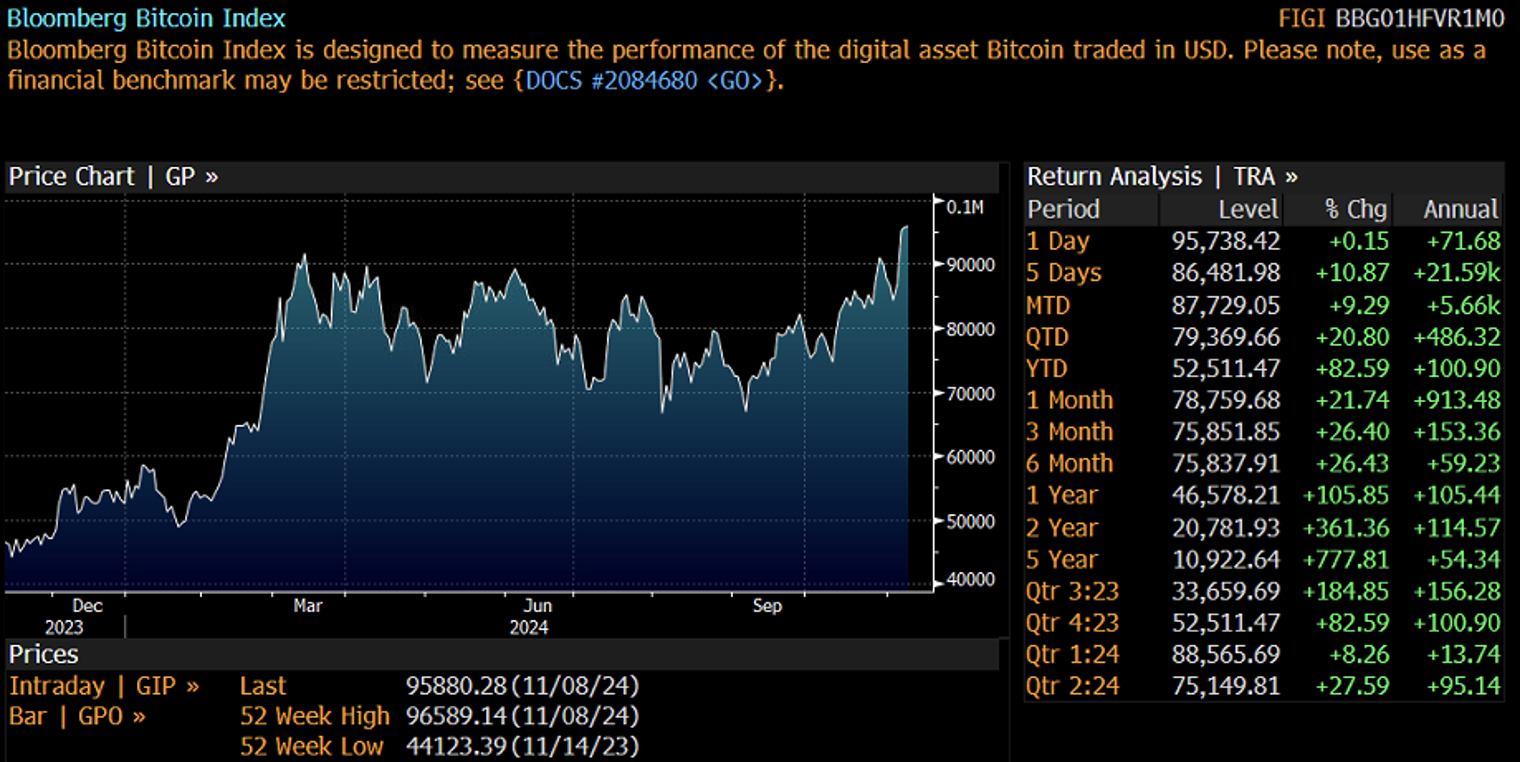

- Acquisto azioni US (tranne energie rinnovabili), Bitcoin (nuovi massimi assoluti) e dollaro;

- Vendita treasury sulla parte a lungo della curva;

- Effetti misti su Europa ed Asia.

Di fatto, a ragione o a torto, il mercato prima delle elezioni e anche post elezioni sta continuando ad aumentare il peso sulle azioni US che già erano più che ben valutate.

Il grafico che precede mostra l’andamento total return a 5 anni in dollari dei 4 indici principali US: Dow Jones, S&P 500, Nasdaq 100 e Russell 2000.

L’indice “peggiore” è stato il Russell 2000 che con il suo 9,89% medio annuo è il fanalino di coda. Trump ha promesso deregulation e tagli delle imposte: vediamo se queste politiche porteranno nuovo denaro sui soliti big tech o se saranno le small-mid caps a recuperare terreno.

L’indice del dollaro è in aumento anche se lontano dai massimi del 2022 nonostante la forza post elezioni del biglietto verde.

Il Bitcoin è il vero trionfatore: siamo su nuovi massimi assoluti a +82,59% nel 2024. A 5 anni la performance in dollari è stata del 777,81%.

Sul Bitcoin è già stato detto molto e ognuno può legittimamente avere la sua opinione. Oggi è uno strumento che si trova in ETF, ETN, fondi, società e gestioni patrimoniali.

Questo significa che è diventato da tempo uno strumento adottato e scambiato non solo più nei wallet digitali (per pochi), ma di diffusione di massa con onori ed oneri. Quando ci sarà una correzione chi è a leva venderà altri asset (azioni, oro, treasury) per coprire le perdite da Bitcoin. Occorre saperlo.

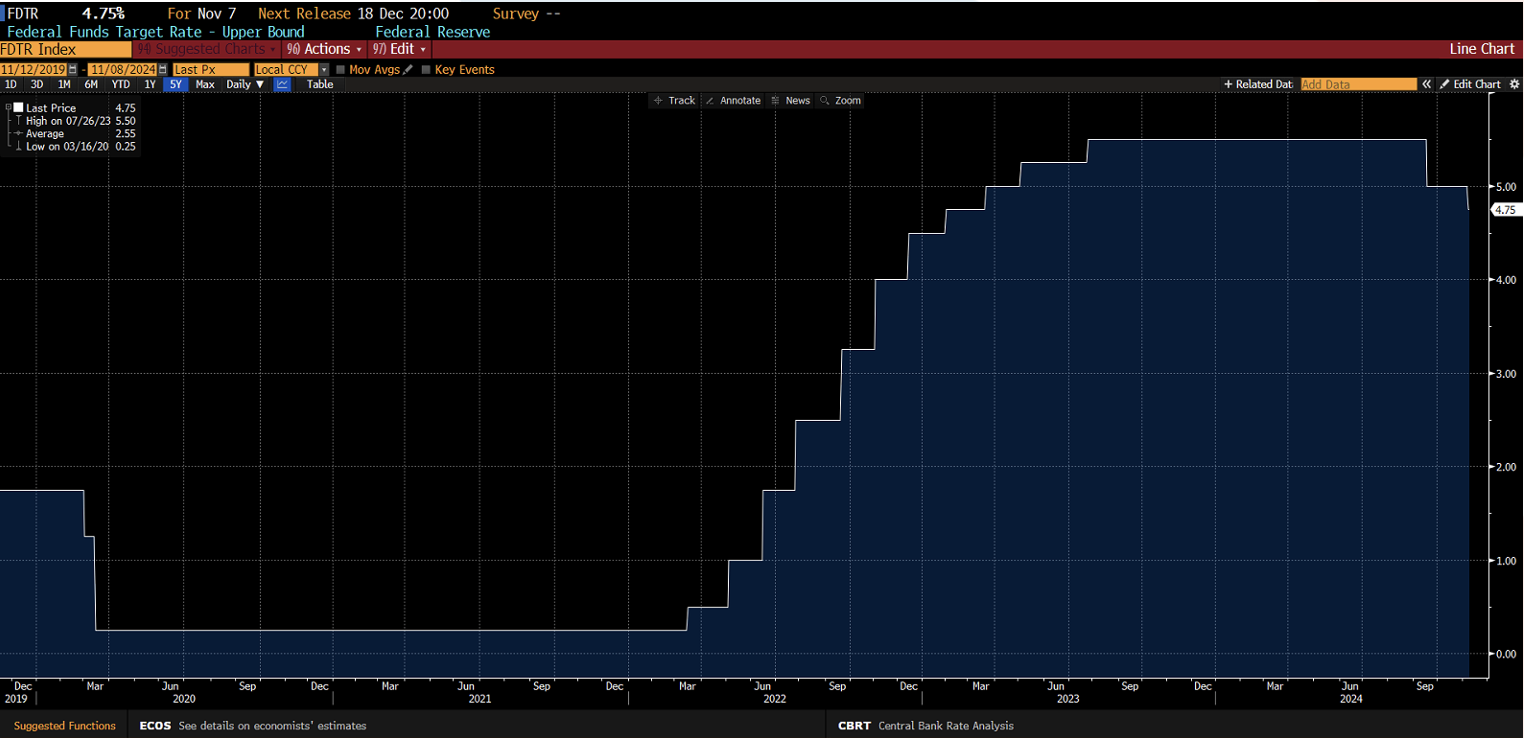

In settimana c’è stata anche la riunione della Fed che ha tagliato i Fed Funds di 0,25%: oggi siamo nella fascia 4,5-4,75% come tassi ufficiali.

Le prossime decisioni della Fed saranno inevitabilmente legate non solo ai dati macro che usciranno nelle prossime settimane, ma anche a cercare di capire quali saranno le politiche effettive di Trump e quanto impatteranno su crescita, deficit ed inflazione.

Sappiamo tutti, almeno leggendo le dichiarazioni che Trump taglierà le tasse, aumenterà la spesa pubblica (anche se a parole avrebbe assunto Elon Musk di Tesla per la spending review del bilancio federale) e metterà nuovi dazi verso Cina ed Europa per mantenere la parola data agli elettori su “America first”.

Questo significa che o il resto del mondo comprerà più merci americane o che verrà in US ad aprire fabbriche. Il miglioramento della bilancia commerciale e più lavoro in US sono un must di Trump.

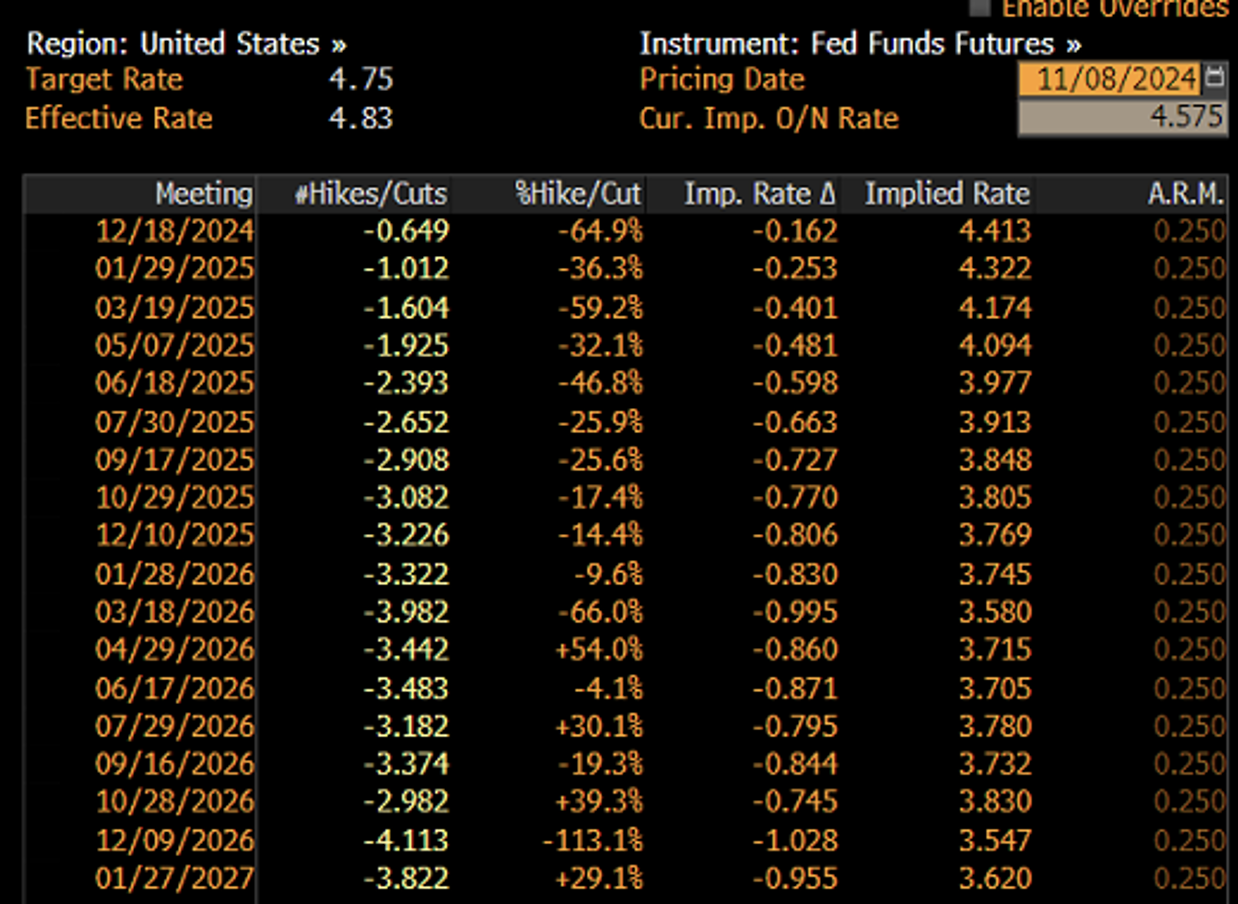

Come si sono mosse le aspettative sui tassi in US?

Come si può vedere nei prossimi mesi/anni i tassi scenderanno ma con molta gradualità e comunque resteranno sopra il 3,5% “sempre”. Per scendere sotto il 4% occorrerà (forse) aspettare fino a Luglio ‘25.

Questo significa dollaro forte contro euro ad esempio. Peccato che Trump voglia un dollaro debole.