10 Dic La voce di NORISK SCF – Geopolitica e mercati tra eventi e prospettive 2025

Inizierei con una breve sintesi dei fatti a livello geopolitico accaduti nella scorsa settimana:

- Il presidente della Corea del Sud, stato democratico e partner occidentale nell’area asiatica, ha dichiarato lo “stato di emergenza” e la “legge marziale”. Il parlamento, all’unanimità, ha rovesciato il provvedimento in tempo zero. L’attuale presidente non è più credibile quale che sia la ragione di un provvedimento del genere;

- Il primo ministro francese è stato sfiduciato e la Francia, ancora una volta, è senza governo. Vale la pena ricordare che sia la Germania che i nostri cugini d’oltralpe sono senza una maggioranza in parlamento;

- Il primo turno delle elezioni presidenziali in Romania è stato annullato dalla Corte Costituzionale per le influenze russe che ci sarebbero state sui social e che avrebbero fatto vincere il primo turno e andare al ballottaggio un candidato vicino a Mosca;

- Nel we il regime siriano di Assad è stato rovesciato e il dittatore pare essersi rifugiato in Russia.

Le questioni geopolitiche attuali non hanno paragone con nessuna epoca moderna a noi conosciuta: è evidente come le democrazie si stiano sfaldando e come si stia faticosamente cercando un nuovo ordine mondiale.

Nello scacchiere medio-orientale la Turchia avanza, il regime siriano, l’Iran e la Russia perdono posizioni, l’Arabia con Israele stanno ridisegnando un nuovo ordine.

Aspettando Trump che, per ora, con un messaggio al giorno sui social ci ricorda il suo pensiero su tutto. A noi europei di pagare per la difesa: messaggio chiaro e ripetuto più volte. Detto diversamente: posso ridurvi i dazi minacciati e voi comprate più armi e gas dagli Stati Uniti.

Ritornando ai mercati dopo questa doverosa sintesi partirei da questo grafico sui tassi REPO a 7 giorni in Cina.

I tassi ufficiali a breve, in Cina, sono all’1,5% e sono visti in discesa di un altro 0,4% per la fine del 2025: tassi vicino all’1% sono un buon carburante per la ripresa del mercato azionario cinese.

Ricordiamoci, inoltre, che le autorità continuano a promettere piani di sostegno a vario titolo per famiglie ed imprese e, non per ultimo, per i mercati azionari.

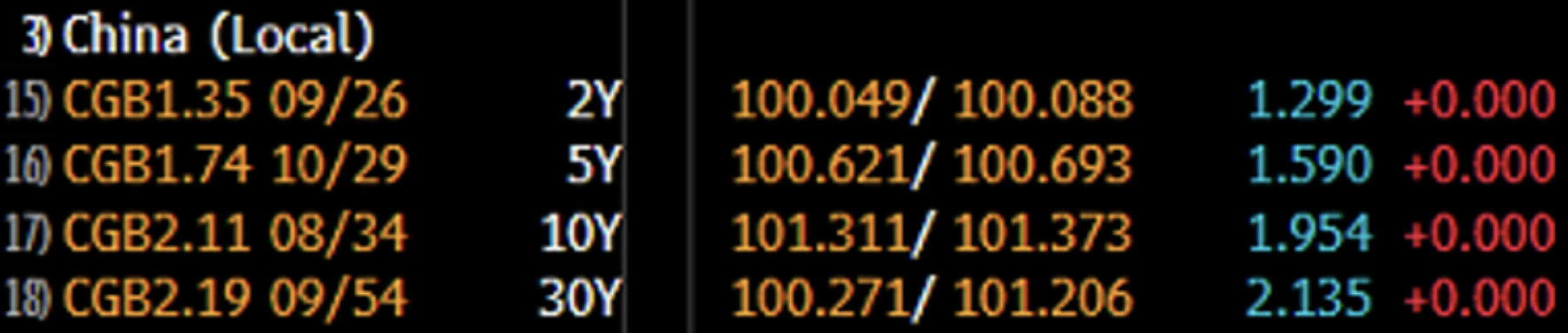

Se vediamo le varie scadenze dei bond governativi cinesi sono tra le emissioni che rendono meno nel panorama mondiale (in valuta locale).

Come si vede dalla tabella un bond a 2 Y rende appena 1,3% e un 10 Y 1,95%. Davvero poco.

Sono rendimenti quasi “giapponesi”. Pare evidente che le autorità di Pechino vogliano che il risparmio venga girato dai bond alle azioni.

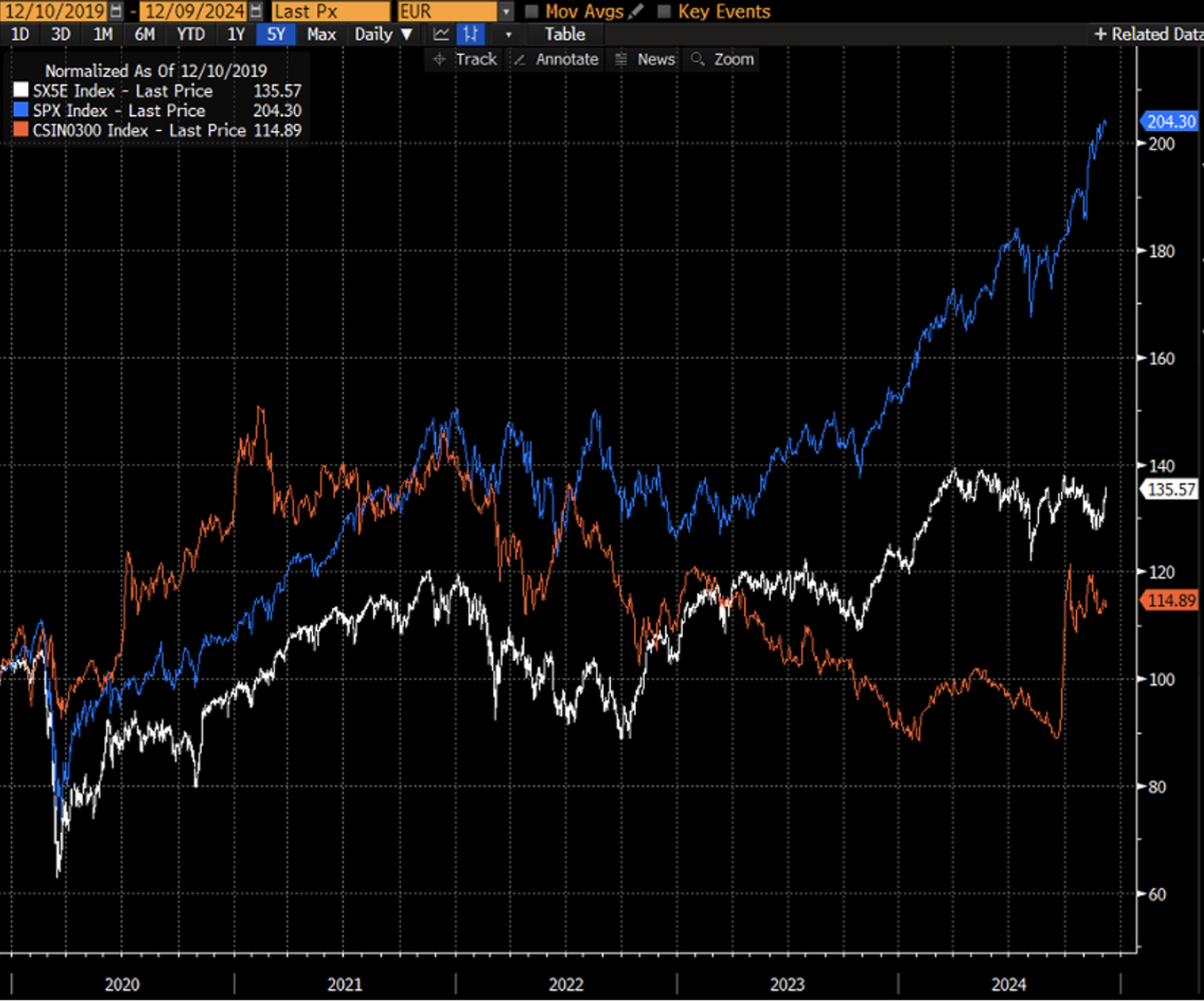

Penso che il gap di performance azionaria tra la Cina (linea arancione), US (linea blu) e l’Europa (bianca) negli ultimi 5 anni sia talmente elevato che non sarei stupito di vedere una parziale chiusura di tale gap.

Sarà un caso, ma da qualche seduta la sonnecchiante Europa e l’eterna promessa cinese stanno dando nuovi segni di vitalità.

I trades a senso unico sono pericolosi, il peso degli indici americani nel mondo è ai massimi di tutti i tempi: non è inverosimile che nei prossimi mesi le aree meno considerate possano dire la loro.

Anche perché, il differenziale dei tassi tra US-CINA-UE è tale che gli investitori “saranno obbligati” a dover ridurre il peso dei bond in certe aree e guardare con maggior attenzione all’azionario.

Uno dei settori in Europa più penalizzato nel corso del 2024 è stato il settore automotive.

Se allunghiamo lo sguardo a 5 anni vediamo però come, post Covid, il settore auto (linea bianca) abbia battuto l’indice Eurostoxx 50 e che solo nel corso del 2024 il netto rallentamento delle vendite, l’aumento delle scorte e il calo degli utili abbiano contribuito alla sottoperformance.

Considerato che le società auto:

- Ridurranno costi e personale;

- Chiuderanno fabbriche;

- La politica UE sulle emissioni sarà sicuramente più morbida;

- Il settore è molto correlato ai tassi per i finanziamenti delle vetture (leasing, noleggi a lungo termine) e i tassi sono scesi e scenderanno ancora

Non dobbiamo stupirci se il peggio a livello di numeri e bilanci sarà tra il 2024 e il 2025. Le borse guardano sempre avanti e alcuni titoli del settore sono talmente depressi che non si può escludere una ripresa dei corsi anche molto robusta delle aziende più rapide ad adeguarsi al cambiamento in atto.

Infine unosguardo al lusso e al titolo benchmark mondiale: LVMH.

Spesso si sente parlare della borsa come casinò o che sale sempre o che è manipolata. Molto più semplicemente le azioni sono influenzate da due fattori: la crescita degli utili e il livello dei tassi d’interesse.

Si vede bene come la riga arancione degli utili sia prima cresciuta con un picco a metà del 2023. Nel 2024 come per tanti settori si sono visti forti rallentamenti causati in gran parte dalla minor vendita in Cina: gli utili sono calati e il prezzo del titolo è sceso. La correlazione tra prezzo e utili è la vera chiave per capire l’andamento di una società.

In sostanza per avere un buon 2025 in tante parti del mercato occorre che la Cina in primo luogo e l’Europa a seguire si sveglino. Gli Stati Uniti, come sempre la loro parte la fanno più che bene.