02 Nov Gestori in affanno sulle small-cap europee

La gestione attiva riesce ad essere più efficace quando il focus di investimento riguarda segmenti di mercato meno liquidi ed efficienti.

Dall’analisi della categoria “Azionari Europa SmallCap” ci si dovrebbe attendere risultati positivi rispetto alla soluzione di replicare il mercato attraverso un ETF: ma nel complesso così non è avvenuto.

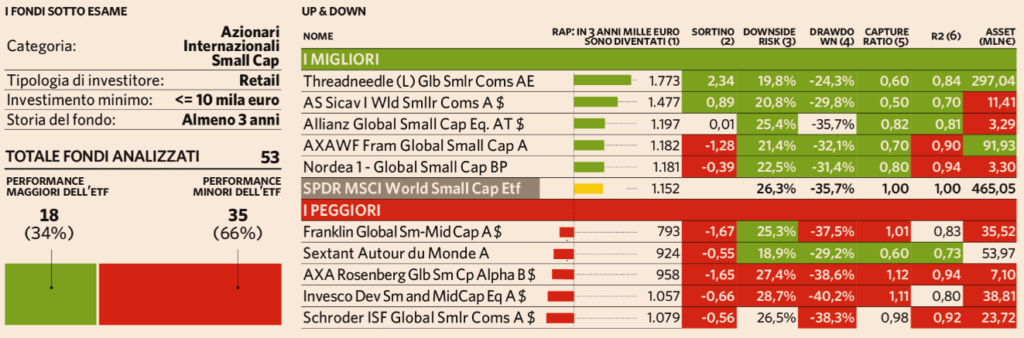

I fondi che hanno ottenuto rendimenti superiori al clone sono stati 31 (47% del totale) e se andiamo a ponderare i risultati per il diverso livello di rischio (RAP) diventano 32 (48,5%). La nostra metodologia va anche ad appurare la persistenza nel tempo delle performance e il numero dei promossi scende a 22 (33,3%).

Si tratta di un mercato che negli ultimi 3 anni ha fornito buone soddisfazioni agli investitori e nessun fondo ha registrato perdite nel periodo, ma alcune case blasonate hanno ottenuto rendimenti dimezzati rispetto all’ETF come, ad esempio, quello di Franklin Templeton, di Axa, BMO e M&G.

Le spese correnti medie dei fondi del comparto supera il 2%, da confrontare con un onere di appena lo 0,3% dell’ETF scelto come termine di confronto.

Gli strumenti emersi come i migliori sono quelli che sono riusciti a contenere il rischio nelle fasi più avverse e frequentemente sono quelli con costi inferiori alla media.

I fondi analizzati sono caratterizzati dall’avere diversi benchmark di investimento che, teoricamente, sono esposti al medesimo mercato. In realtà i risultati sono apparsi piuttosto disomogenei: nell’ultimo triennio il peggiore di questi ha ottenuto un incremento del 18,9% mentre il migliore il 31,9% e l’indice sottostante l’ETF prescelto ha registrato +27%

E’ interessante notare come i risultati ottenuti dai vari fondi non siano riconducibili alla scelta del benchmark, visto che tra i fondi che seguono l’indice peggiore (Emix Smaller European Companies) è presente uno performante e altri tra i peggiori. Vi è qualche fondo che si espone anche nei confronti dei titoli a media capitalizzazione, nonostante la denominazione dello strumento.

In questa categoria vi sono solo due strumenti gestiti da “case” italiane, uno di Azimut e uno di BPER (sebbene gestito da UBS), ma mostrano risultati sottoperformanti rispetto all’ETF. La banca svizzera propone anche uno suo prodotto nella categoria che ha registrato performance nettamente migliori rispetto a quello gestito “conto terzi” (19,5% rispetto a 10,4%).

Il fondo di Azimut con un prelievo annuo pari al 3,44% è risultato come il più oneroso della categoria con performance corrette per il rischio inferiori a quelle dell’ETF. In genere gli strumenti che addebitano più del 2,5% hanno faticato a produrre risultati apprezzabili se si esclude Echiquier Entrepreneurs che però investe in “micro imprese”.

Nel complesso la categoria ha ottenuti risultati non disprezzabili rispetto a quanto registrato dal “clone”, ma sono emersi deficit nella gestione del rischio e performance frequentemente scostanti nel tempo.