02 Dic I gestori attivi alla prova del mattone “di carta”

La nostra esperienza nell’effettuare la valutazione indipendente delle categorie dei fondi attivi ha evidenziato come i gestori attivi riescano ad ottenere risultati migliori quando il focus di investimento è rappresentato da un mercato non particolarmente efficiente. Anche la letteratura finanziaria ha dimostrato come sia difficile, per esempio, battere il mercato se il gestore è focalizzato sulle blue chips statunitensi, mentre sulle small caps la possibilità di fare meglio si innalza.

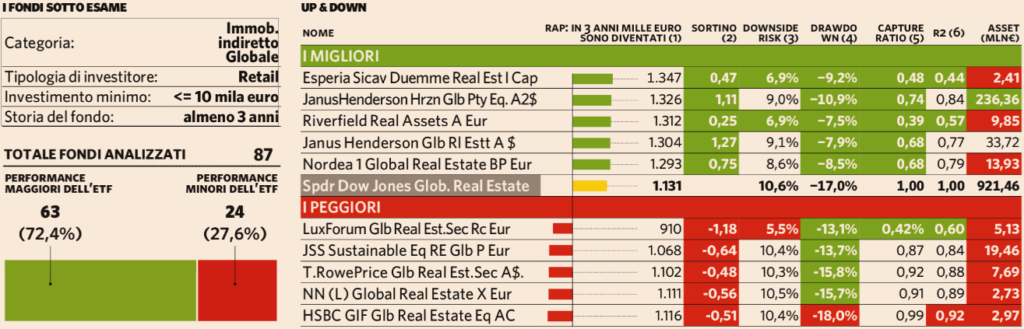

L’analisi del comparto Immobiliare indiretto globale ha mostrato come 63 fondi su 86 analizzati siano riusciti ad ottenere risultati migliori dell’ETF che persegue la medesima strategia (73,3%). Se andiamo ad effettuare il rating utilizzando i rendimenti corretti per il grado di rischio a cui si è esposto il fondo (RAP) il numero dei promossi sale a 72 (83,7%), ma considerando anche la persistenza delle overperformance i veicoli brillanti scendono a 59 (68,6%). Purtroppo la continuità dei risultati è il punto debole nella gestione attiva e frequentemente il fondo che in un periodo era risultato tra i migliori in altri rendeva preferibile l’ETF. Questi risultati fanno sorgere alcuni interrogativi su questa particolare tipologia di assets.

Questi fondi investono in società di investimento immobiliari che detengono quindi cespiti oppure prestiti legati al real estate. Il focus geografico è globale e, ovviamente, quasi il 60% del mercato è rappresentato da player americani e nell’ETF selezionato l’Italia non è rappresentata.

La specializzazione merceologica è piuttosto variegata visto che gli immobili sono adibiti ad uso uffici, shopping center, residenziale, sanità, hotels e logistica. Si tratta di specializzazioni che hanno loro specificità e dove le tendenze strutturali in atto sono differenti e talvolta in controtendenza. La dinamica dell’e-commerce, per esempio, tende a spingere l’attività logistica, mentre mette sotto pressione l’attività dei centri commerciali.

L’analisi della categoria sembra mostrare che i gestori abbiano correttamente interpretato le varie tendenze comprese le diversità geografiche e valutarie.

Un aspetto che emerge immediatamente è che il fondo risultato tra i migliori è gestito da una casa italiana, che peraltro addebita commissioni molto elevate. Nonostante questo è riuscito a far diventare 1000€ investiti 3 anni orsono ben 1346 euro (come RAP) rispetto a 1130 euro prodotti dall’ETF.

E’ curioso notare come un fondo della La Francaise sia riuscito a perdere denaro nello stesso periodo, ma soprattutto come players importanti del real estate (Morgan Stanley, Franklin, BNP Paribas e Invesco) non siano riusciti a convertire le loro skills in performance differenziali rispetto al replicante.

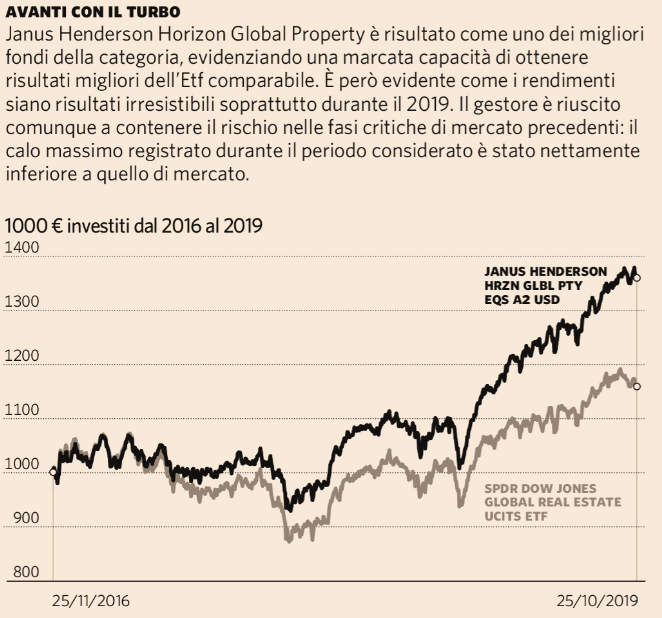

Sempre tra i migliori vediamo primeggiare un altro fondo di dimensioni contenute (Riverfield) e uno dei più importanti gestito da Janus Henderson.