30 Gen La voce di NoRisk – Obbligazioni, geopolitica e risultati societari di gennaio

Il primo mese dell’anno sta per concludersi e i mercati azionari si sono ben comportati: gli indici MSCI ad oggi sono positivi (+1,78% World, +2,35% US).

Il mercato obbligazionario ha visto correzioni dello 0,5-1% quindi i rendimenti sulla parte a lungo sono lievemente risaliti, mentre la parte a breve è stabile in attesa di vedere quanti tagli dei tassi (e quando ci saranno) da parte della banca centrale.

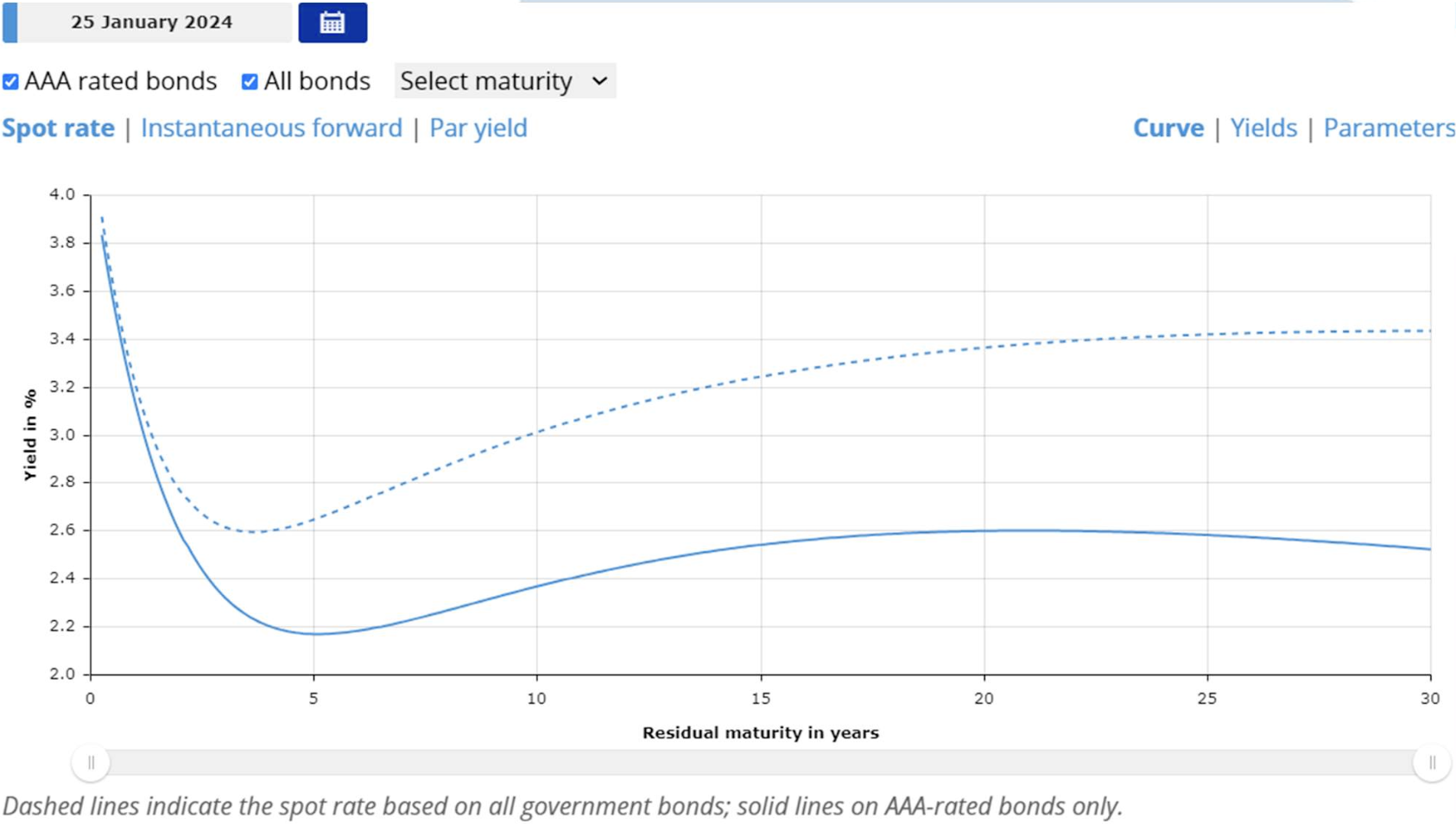

Questo è il grafico delle curve attuali in Europa (AAA e altri bonds)

Come si vede chiaramente il massimo del rendimento lo si ottiene nella parte a breve/brevissimo termine: le scadenze giornaliere (overnight) e quelle a 3 mesi sono le migliori e le uniche che sostanzialmente replicano il tasso BCE sui depositi che è attualmente fermo al 4%. Man mano che investiamo su obbligazioni a scadenze più lontane si ottiene sempre di meno a causa del fenomeno delle curve invertite (scadenze a breve rendono di più delle scadenze a lungo).

Quando la BCE taglierà i tassi dovremmo gradualmente ritornare ad una curva “normale” ed inclinata positivamente.

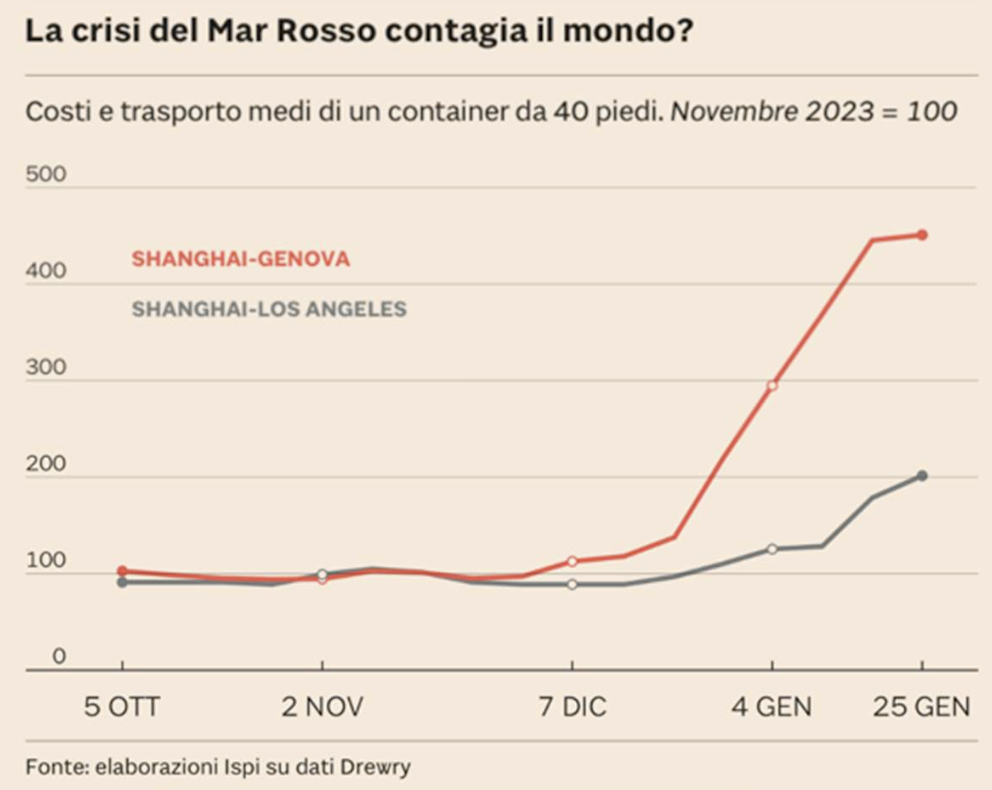

La situazione in Mar Rosso è sempre più complessa e ad oggi non ci sono segnali di miglioramento: il petrolio è risalito e quota intorno ai 78 usd per il WTI, 83 usd per il Brent.

Come si può vedere il costo dei noli continua ad essere sostenuto e dovesse durare questa situazione una nuova fiammata inflazionistica è verosimile. Confermiamo nostra opinione positiva sulle obbligazioni inflation linked.

Sempre in merito al contesto geopolitico attuale sarà propaganda, saranno i giornali o l’anno elettorale in corso, ma non c’è giornata dove qualche leader non avvisi i cittadini che nuove guerre sono possibili.

O, peggio ancora, leader che attaccano verbalmente altri paesi.

Le situazioni “nuove” o in divenire sono:

- Le minacce della Corea del Nord a quella del Sud;

- La Cina contro Taiwan;

- Gli avvisi dei leader UE a potenziare la difesa visto che Putin attaccherà, tra qualche anno altri stati europei (il riferimento è alle ex repubbliche sovietiche oggi nella UE e facenti parte della NATO).

In questo contesto, vero o falso che sia il settore della difesa continuerà, purtroppo, a ricevere nuovi ordini e a crescere in borsa. Pare che ci dobbiamo abituare a questo nuovo mondo, dove come in passato, la deterrenza delle armi e degli eserciti schierati serviranno, probabilmente ad evitare escalation ulteriori o almeno questo è l’auspicio di tutti.

Abbiamo individuato un ETF sul settore che, anche se quotato solo dal 2023, è ben costruito e ha una composizione di titoli coerente con il settore e con i tempi attuali.

I risultati di Tesla

Tesla è una delle società più conosciute al mondo che ha avuto un grande merito: ha sfidato le società automotive con un prodotto nuovo, l’auto elettrica e ha obbligato tutti a rincorrere.

A seguire il grafico a 10 anni con il picco del 2022 a circa 400 usd e il prezzo odierno intorno ai 180 usd (la market cap da più di 1 trln di Usd oggi vale “solo” 582 miliardi di Usd).

Il motivo dello “sboom” sui mercati finanziari della società è dovuto ai seguenti punti:

- Non è più una società growth, ma sta diventano una società value: perché deve quotare ad un multiplo P/E di 43 volte quando le società automotive, anche quelle premium, quotano 7-8 volte l’utile?;

- Sta vendendo sempre più vetture nel mondo, ma grazie ad una politica di sconti aggressiva con conseguente forte contrazione dei margini;

- Il successo dei cinesi ed in particolare di BYD che producono a costi più bassi grazie ai sussidi governativi e al fatto che hanno tutta la filiera delle materie prime e delle batterie in casa;

- Nel 2025 Tesla produrrà la vettura “entry level” model 2 e questo contribuirà a tenere bassi i margini.

Il grafico del margine lordo fa capire chiaramente come l’aumento delle vendite scontate abbia danneggiato di molto la % di redditività lorda. In sostanza si è preferita la quantità alla qualità. Nel settore automotive o sei premium o sei mass market. Tesla sembra più orientata ad un mix delle due e presto o tardi dovrà decidere come proseguire la sua attività.

Le quotazioni, tuttora importanti di Tesla sono possibili grazie al fatto che sin qui la capitalizzazione elevata e l’essere considerata una società tecnologica, piuttosto che una che vende auto ha mantenuto su il prezzo.

Le sfide di Elon Musk sono quindi impegnative e dovrà riuscire ad innovare a livello tecnologico, aumentare le vendite e migliorare drasticamente i margini. O inventare dei sistemi di intelligenza artificiale generativa che rendano la guida totalmente autonoma una realtà.

Per ora, Tesla, è uscita dal club delle “magnifiche 7” e il suo posto, come peso e capitalizzazione, è stato occupato dalla società farmaceutica Eli Lilly che con i farmaci per il dimagrimento sta avendo un successo impressionante di vendite, utili e crescita in borsa.