02 Lug La voce di NORISK SCF – Mercati azionari: bilancio del primo semestre e prospettive future

Abbiamo appena chiuso il primo trimestre del 2024 e i mercati azionari sono stati i protagonisti di questa prima metà dell’anno.

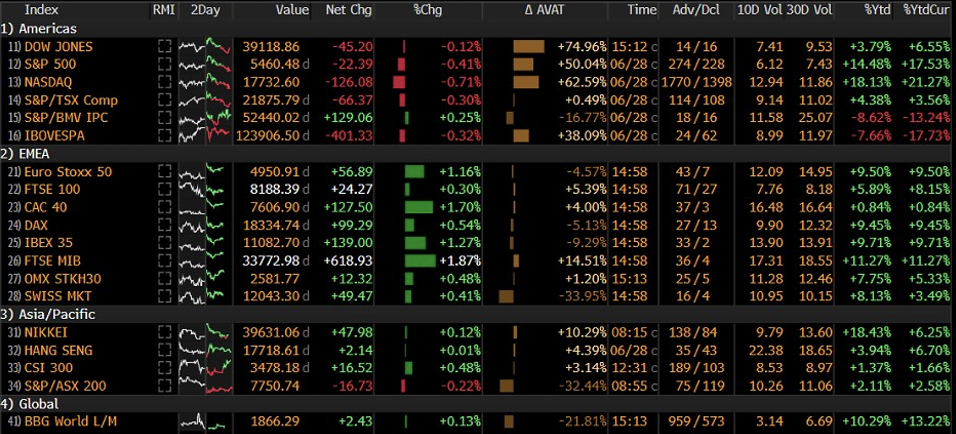

Come si vede da questa tabella, salvo la borsa del Brasile in rosso, tutti gli indici sono positivi con in testa Wall Street (Nasdaq e S&P 500) e in coda la Cina e il CAC 40 (Francia) che ha pagato l’incertezza elezioni.

Singolare la performance dell’indice giapponese Nikkei che vede un +18,43% in valuta locale, ma una volta corretta in euro la performance si riduce ad un più modesto 6,25%. Quando si investe in azioni internazionali anche il rapporto di cambio con l’euro contribuisce alla performance complessiva.

La situazione americana invece è doppiamente favorevole per un investitore europeo: al capital gain degli indici si è aggiunta la performance favorevole del dollaro sull’euro. Il rapporto di cambio tra le due principali divise è l’argomento più dibattuto e controverso oramai da parecchi mesi e sembra non muoversi dal range 1,05-1,10.

Le elezioni francesi che potevano o dovevano muovere il mercato non hanno, per ora, provocato effetti particolari se non un lieve indebolimento dei bond europei “periferici” e il CAC 40 che ha ritracciato i guadagni dell’anno. Occasione d’acquisto tra qualche giorno una volta finito il secondo turno delle elezioni? Vincerà il RN e riuscirà ad avere una maggioranza assoluta o il “fronte repubblicano” di Macron più il resto dei partiti avrà la meglio?

Due titoli in calo: Nike e Walgreens-Boots-Alliance

Siamo oramai talmente abituati a parlare di aziende di enorme successo (poche a livello numerico) che perdiamo di vista l’obiettivo allargato. Esistono molte, moltissime società che sono entrate da tempo in bear market (correzioni maggiori del 20%) e che devono affrontare dei forti turnaround per ritornare ad essere interessanti agli occhi degli investitori.

Grafico di Nike a 5 anni

Nike, società conosciuta un po’ da tutti ha toccato un massimo a 179 usd a Novembre 2021 e la scorsa settimana, dopo l’ultimo taglio della “guidance” futura, ha chiuso l’ottava a -22% a 75 usd.

Una società che ha sofferto ancora maggiormente negli ultimi anni è Walgreens Boots Alliance società che opera nel settore delle farmacie (chiunque sia stato in America o in Uk ha visto e/o visitato un loro store).

Grafico WBA a 5 anni

Il titolo ha toccato un massimo nel 2019 a 64,5 usd per scendere fino ai 12 usd attuali a seguito di ulteriori dati di bilancio e prospettici non entusiasmanti.

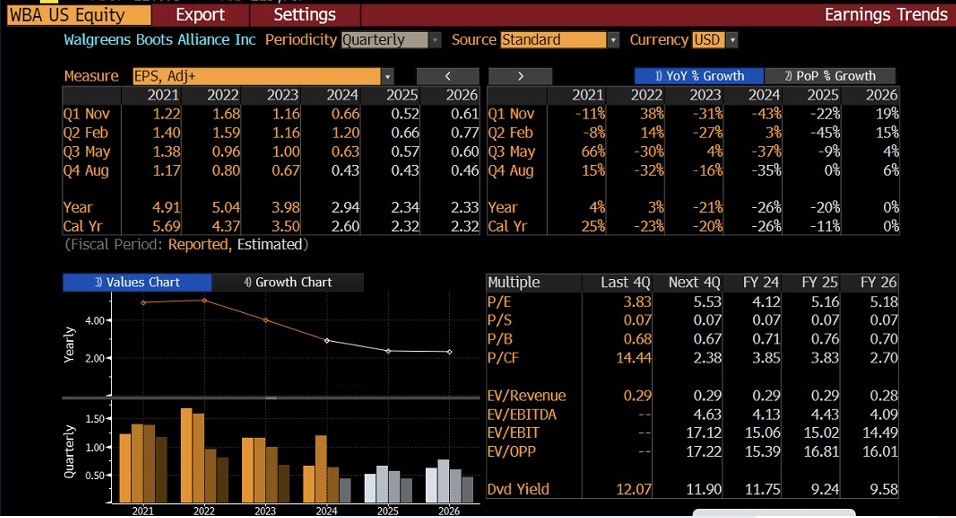

La tabella che segue, con le proiezioni degli EPS (utili per azione), conferma il perché della cattiva performance della società.

La società da utili annuali nel 2022 di 5,04 usd ad azione è vista in discesa fino ai 2,33 usd attesi nel 2026: in sostanza è attesa più che dimezzare i propri utili. Non c’è quindi da meravigliarsi dell’andamento del titolo e del taglio ai dividendi.

Alla fine le società sono tutte uguali sia quelle growth che quelle value: entrambe possono o meno distribuire dividendi e/o effettuare buyback. C’è valore per l’azionista se e solo se il tasso di crescita degli utili è costante e continuativo.

Il mercato anticipa sempre le buone (o le cattive notizie): questa società che ha un business tradizionale è stata penalizzata perché ha smesso di crescere e continua velocemente a decrescere. Il mercato di solito dopo uno o più profit warning ipotizza che la ripresa sarà molto lenta e continua a penalizzare il titolo sino a quando tutte le notizie negative “sono nei prezzi”.

Allo stesso tempo quando le cose vanno bene è facile osservare strisce molto lunghe di utili per azione in crescita e prezzi delle azioni che salgono (tech ad esempio).

Investire in aziende singole è un’attività estremamente complessa e ad alta dispersione dei risultati.