19 Mar La voce di NoRisk – Analisi scadenze futures ed opzioni: Tesla e le EV sotto la lente d’ingrandimento

Venerdì scorso abbiamo avuto la scadenza trimestrale di future ed opzioni con il roll over dei contratti che si spostano da Marzo a Giugno. Di solito le sedute prima e dopo la scadenza aumentano la volatilità sul mercato e anche questa volta è stato così.

Gli indici americani hanno vissuto due sedute consecutive negative in parte per le scadenze tecniche, in parte perché i dati usciti sull’inflazione in settimana confermano che il rallentamento della crescita inflazionistica è non così banale e l’obiettivo 2% non è ancora in vista.

Ricordiamoci inoltre che veniamo da quasi 5 mesi di mercati rialzisti senza una minima correzione e che la stagionalità dalla primavera all’autunno (sell in May and go away), sovente, è quella più volatile e occorre essere molto cauti su alcune tematiche.

Oggi vogliamo soffermarci un attimo sullo sboom delle vetture elettriche (e su Tesla ovviamente) che è, appunto, stato un tema d’investimento di successo per un lungo periodo, ma che sta facendo i conti con una forte correzione a causa di dati di vendita e di marginalità non così positivi.

In generale, dopo un periodo di grande euforia iniziale, si stanno vedendo preoccupanti segni da parte delle case automobilistiche di un rallentamento negli investimenti e/o nelle consegne a causa di un mercato che è saturo di EV (strano visto che è un segmento appena nato!).

Cosa non va nel mondo delle EV?

- Colonnine ancora insufficienti (nel numero e/o nella localizzazione);

- Autonomie da migliorare;

- Forte competizione a causa delle EV cinesi;

- Prezzi mediamente alti senza sussidi;

- Reti elettriche non adeguate per sostenere un traffico che sta aumentando;

- Costruttori automotive che stanno facendo stop & go sul settore (es: Renault e VW hanno bloccato lo spin off delle divisioni ad hoc);

- Redditività insufficiente per chi non è nato EV;

- Tesla da leader a società soggetta a forte competizione;

- In generale offerta superiore alla domanda.

Vediamo un grafico di Tesla a 5 anni.

La società dopo aver toccato un massimo superiore ai 414 Usd nel 2021 ha vissuto:

- Una forte correzione nel 2022 con prezzi scesi in area 100 Usd;

- Un recupero nel 2023 con un nuovo calo, dopo l’estate, che dura ancora oggi.

Che cosa è successo a Tesla? Sostanzialmente due cose: in primo luogo valutazioni del titolo irrealistiche visto che ha dei multipli da società tecnologica o del lusso, in secondo luogo la politica aggressiva degli ultimi mesi di tagliare i prezzi di tutti i modelli ha scontentato vecchi clienti ed investitori che si sono trovati con numeri di bilancio fortemente peggiorati (è notizia di questi giorni che i prezzi, finalmente per Tesla, verranno lievemente aumentati).

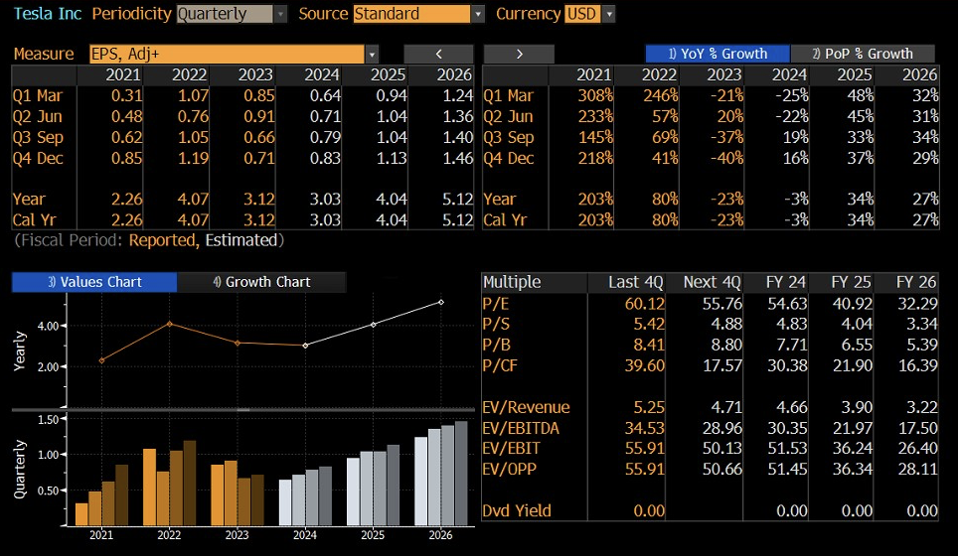

Come si vede dalla tabella gli EPS (utili per azione) sono scesi dal 2022 al 2023 in maniera importante (da 4,07 a 3,12 usd) e anche nel 2024 si ha un ulteriore calo. Solo dal 2025 in avanti le stime sono di nuova crescita.

Teniamo però conto che il P/E attuale di Tesla è 60X che si riduce a 32X nel 2026 se e solo se le stime molto aggressive di crescita di questa tabella verranno confermate. Vedendo la pressione che c’è sul settore nutriamo più di qualche dubbio.

Inoltre Tesla dovrà scegliere se essere:

- Mass market (quindi inondare il mercato di model 2 e 3 a prezzi ragionevoli);

- Premium (quindi optare per meno vetture, ma con più margini).

In nessuno dei due casi, senza un salto tecnologico (oggi non visibile), la società merita una valutazione del genere (per dare un’idea Nvidia la società growth più di moda attuale ha multipli che sono la metà circa di quelli di Tesla).

Sulla base solo dei multipli (anche di società automotive premium) e assegnando un premio valutativo per la tecnologia di Tesla il downside potenziale sul titolo è ancora ampio.

Detto in altre parole: la società dovrà stupire perché ritornino acquisti in borsa importanti e la sola presenza negli ETF / Fondi non è più sufficiente a garantire ritorni adeguati. Stiamo entrando in una fase dove, molto probabilmente, si inizierà a fare selezione su cosa si compra e non a far salire tutto.

Chiaramente un calo dei tassi, una legislazione più favorevole, aumenti dei prezzi delle vetture e novità “forti” oggi non visibili potrebbero essere gli elementi, invece, di inversione e sostegno al titolo.