03 Feb Latin America: gestori protagonisti, ma le insidie non mancano

L’investimento nel comparto azionario dell’area Latin America è una componente rilevante del più ampio e variegato insieme dei Paesi Emergenti. L’eterogeneità del comparto, elemento abbastanza tipico considerando l’universo di appartenenza, offre ai gestori attivi diverse leve sulle quali è possibile andare ad agire per far meglio del mercato. Non a caso il numero di fondi promossi è sensibilmente più elevato rispetto ai comparti più tradizionali, rappresentati da mercati tendenzialmente più efficienti. Questo conferma quanto più volte evidenziato dalla letteratura finanziaria in materia.

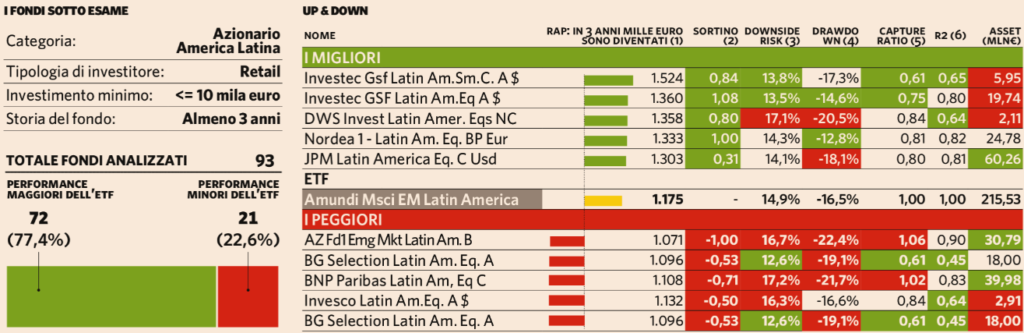

Guardando alla performance, il numero di fondi promossi è di 72 su 93 prodotti presi in esame, ovvero il 77.4%. Sulla base delle metriche relative alla performance ponderata per il rischio (RAP), il numero di promossi sale a 75 (80.6%). Infine, secondo la nostra metodologia di analisi, che misura la persistenza nella capacità di sovraperformare il mercato da parte del gestore, il numero di promossi scende a 44 (il 47.3%).

Salta all’occhio la marcata volatilità del mercato, che è arrivato a far registrare drawdown significativi. Non a caso, la gestione di questi violenti ribassi si è rivelato essere un elemento essenziale per le gestioni attive premianti. Allo stesso tempo anche l’onerosità del comparto risulta essere elevata. In media i fondi a gestione attiva mostrano un TER del 2,2%, a fronte di una strategia comparabile in ETF che presenta costi decisamente più contenuti (0,2%). Allargando lo sguardo anche ad altri sottoinsiemi del comparto in esame, evidenziamo come i fondi con focus sulle società a piccola e media capitalizzazione abbiano sovraperformato sistematicamente il mercato.

Venendo ai singoli prodotti, i fondi attivi più rilevanti in termini di asset under management, fanno capo a importanti case di gestione internazionali come BlackRock, Franklin Templeton e Fidelity. Questi risultano nella maggior parte dei casi promossi in termini di performance, anche quando questa venga parametrata ai rischi che i gestori si sono accollati, ma questi non sono né fra i più brillanti del comparto né hanno saputo sovraperformare il mercato con regolarità.

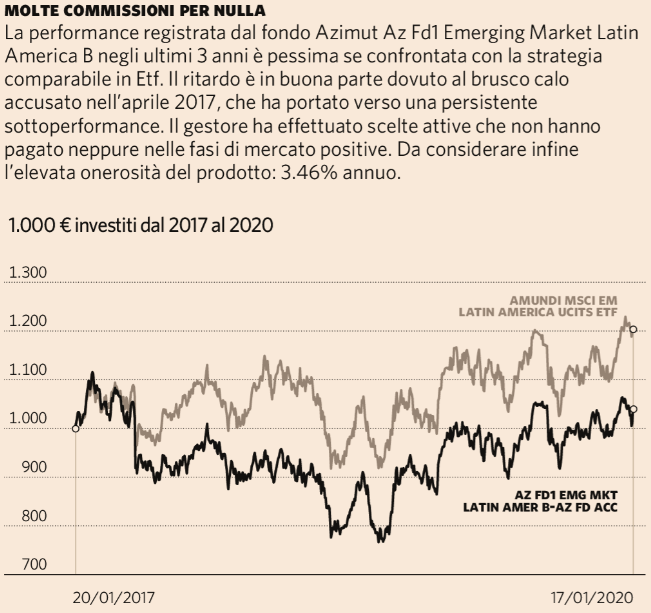

Va aggiunto come in più casi lo stesso fondo declinato su classi diverse presenti alle volte degli aggravi commissionali tali da determinarne la bocciatura sulla base della nostra metodologia. Questioni di natura simile impongono una massima attenzione nella scelta della classe da sottoscrivere, aspetto che spesso passa in secondo piano. La dimensione media dei fondi appartenenti al comparto, piuttosto contenuta, evidenzia come questa asset class non sia così frequentata dagli investitori. Tutti bocciati infine i fondi delle case italiane, Azimut e Generali in questo caso, che si distinguono inoltre per un’onerosità record: prossima o superiore ai 3 e mezzo punti percentuali.