06 Ago La voce di NORISK SCF – Esplosione della volatilità: opportunità sull’azionario

Questa è l’ultima nota settimanale prima del break di Agosto, ma questo mese si preannuncia interessante per chi fa il nostro lavoro.

La correzione tanto attesa è arrivata e, come capita spesso, ha la forma di quello che in gergo si chiama “capitolazione” dovuta a vendite generalizzate “senza ragione” su qualsiasi asset (cresciuto troppo).

Nell’ordine abbiamo visto crollo del dollaro contro Yen, indice Topix giapponese in caduta libera (-12% questa notte), Nasdaq future questa mattina a -6%, indice Vix della volatilità salito oltre a 60 dopo mesi di calma piatta.

Per fortuna questa volta i bond hanno difeso egregiamente i PF e i prezzi sono saliti: questo però, ha un effetto “collaterale” visto che i rendimenti sono scesi ai minimi termini (prezzi e rendimenti hanno andamento opposto).

Per dare un’idea i tassi ufficiali in US sono 5,25-5,5%, stamattina il decennale americano rende “appena” il 3,7%.

O vogliamo parlare di un bund tedesco al 2,13% con i tassi in Europa al 3,75%?

O un BTP a 10 anni al 3,6%?

Siamo passati da una borsa forte ad una debolissima nel giro di poche sedute e i future sui tassi scontano (ora)7-8 tagli dei tassi stessi. Follia che non si avvererà visto che il mondo non è cambiato in 15 giorni.

Come sempre in queste fasi conta:

- Il budget di rischio scelto ex ante;

- La calma e la razionalità;

- Usare bond a breve e cash per incrementare azionario se coerente con profilo di rischio;

- Non guardare i mercati ogni 5 minuti;

- Inserire ordini su azionario a prezzi decrescenti su indici robusti.

Qualche grafico aiuta a capire cosa stia capitando. Partiamo dal Giappone con il cambio UsdJpy.

La borsa giapponese ha sempre beneficiato dello Yen debole e i carry trade usano lo yen come valuta di finanziamento. Il forte rafforzamento dello Yen cambia le carte in tavola e obbliga a chiusure forzate su tutti gli asset gonfiati dai carry (vedere tra gli altri il forte calo del peso messicano Mxn).

Di seguito il grafico dall’inizio dell’anno del Topix (indice azionario giapponese) con il crollo -12% di ieri notte.

E come va sui mercati americani?

Nel grafico si vede la forte correzione delle ultime settimane del Nasdaq 100 e, in particolare, dei semiconduttori.

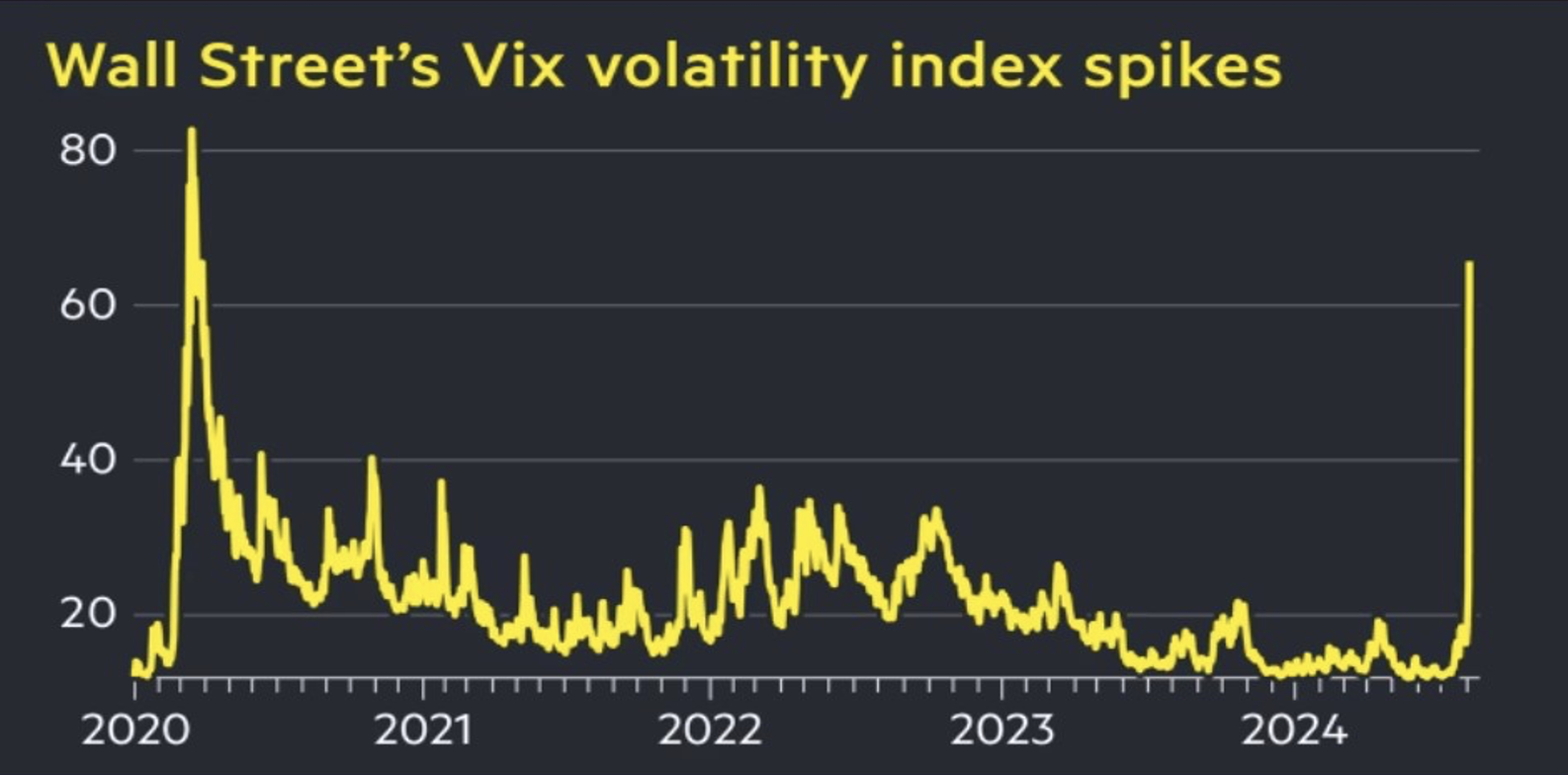

Guardate il VIX (volatility index) come è letteralmente esploso. Più alto si era visto solo per il Covid.

Il VIX è stato per quasi un anno sotto 20 e per tante sedute addirittura sotto 15. Valori così compressi di volatilità non sono la normalità. Ora abbiamo avuto un’esplosione sopra 60 e questa fase non è ancora terminata, ma è “estrema”.

Statisticamente comprare azionario quando VIX si posiziona tra 30 e 40 è una strategia performante. Pensate a 60! Di fatto chi compra su forti ribassi beneficia di chi, per ragioni tecniche o di paura si libera delle azioni a qualsiasi prezzo.

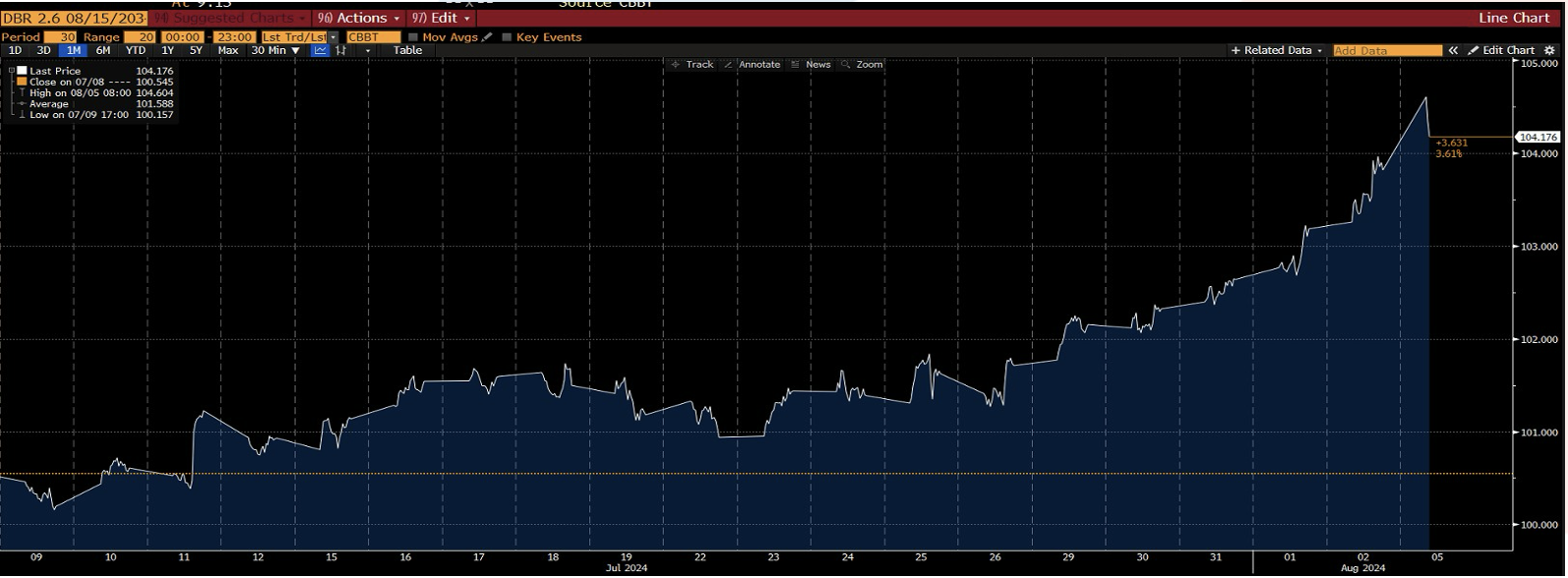

Ma guardiamo ai bond che sono i vincitori di questa fase di forte volatilità.

Treasury a 10 anni

Bund a 10 anni

Arrivati a questa fase ci troviamo con:

- Bond a lungo termine che rendono “poco” dopo la salita dei prezzi;

- Bond a breve che rendono di più, ma la pressione sulle banche centrali per tagliare i tassi a questo punto sarà enorme;

- Dati societari in rallentamento;

- Dati macro (PMI e ISM) della manifattura in contrazione;

- Inflazione sotto controllo;

- Azionario che ha corretto e potrà correggere ancora, ma la violenza del calo è estrema e i precedenti sono netti: con questa volatilità comprare “paga” a 12-24 mesi.

La sostanza è che questo momento è utile per ribilanciare il proprio PF in un’ottica di medio termine e la prossima rotazione sarà quella di vendere i bond a medio-lungo che, probabilmente hanno corso troppo in poche sedute.

Con tassi a lungo così compressi non passerà molto che i soldi torneranno sull’azionario salvo in caso di forte recessione, ma sin qui parlavamo di mercato del lavoro troppo forte e utili aziendali sostenuti. Passare in 1 giorno da crescita a recessione è qualcosa che non saprei commentare.

Buon Agosto.